HubSpot Aktienanalyse: Die bessere Alternative zu Salesforce?

Vertrieb und Kundenpflege sind entscheidend in einem wettbewerbsintensiven Umfeld. Das hat auch ein Unternehmen wie Salesforce schon vor 20 Jahren richtig erkannt. Im Bereich cloud-basierter CRM-Software sind die Amerikaner heute führend.

Vertrieb und Kundenpflege sind entscheidend in einem wettbewerbsintensiven Umfeld. Das hat auch ein Unternehmen wie Salesforce schon vor 20 Jahren richtig erkannt. Im Bereich cloud-basierter CRM-Software sind die Amerikaner heute führend.

Der Erfolgsgeschichte kann sich ein kleineres, aber schnell wachsendes Start-up anschließen. Die Rede ist von HubSpot (ISIN: US4435731009), einem Plattformbetreiber, der verschiedene Instrumente für CRM, Marketing-Automation, Social-Media-Marketing, Content-Management, SEO und Web-Analytics anbietet.

Die Aktie befindet sich schon seit längerer Zeit auf der Topscorer Liste der HGI-Strategie. Sie zeichnet sich durch ein hohes Wachstum bei einer gleichzeitig guten Profitabilität auf Basis des Free Cashflows aus. Auch ist die Bewertung nach einer Kurshalbierung im laufenden Jahr wieder auf ein attraktives Niveau zurückgekommen.

Quelle: HubSpot Aktienkurs

Ob es sich nun lohnen kann, die Aktie zu kaufen, oder ob man doch lieber die Finger von ihr lassen sollte, darüber soll die nachfolgende HubSpot Aktienanalyse aufklären.

- HubSpot ist eine dynamisch wachsende SaaS-Aktie mit Spezialisierung auf das CRM

- Bekannt ist HubSpot als Experte für Inbound-Marketing

- Der Salesforce-Konkurrent könnte noch einiges an Potenzial bieten

- Die Aktie ist trotz Kurseinbruch nicht günstig

Unternehmensprofil – CRM-Plattformbetreiber

HubSpot besitzt eine Cloud-basierte Plattform für das Customer-Relationship-Management (CRM). Ziel dieser ist es, Kunden zu gewinnen und langfristig an das Unternehmen zu binden. Die Plattform bietet auch Tools für Social-Media-Marketing, Content-Management, Web-Analytics oder die Suchmaschinenoptimierung (SEO) an. Damit liegt ein besonderer Fokus auf Content-Creator und Publisher im Internet. Im Gegensatz zum Marktführer Salesforce hat sich Hotspot dabei auf klein- und mittelständische Unternehmen fokussiert.

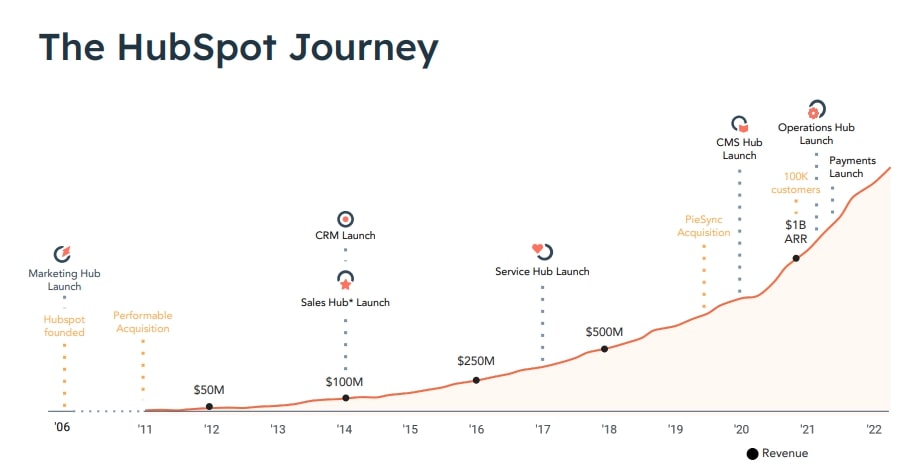

Angefangen hat alles im Jahr 2006 mit dem Marketing Hub – einem Tool, das Daten von verschiedenen Programmen und Channels auf einer Plattform vereint und darauf aufbauend die Automatisierung von Marketing-Maßnahmen ermöglicht. Bekannt geworden ist HubSpot vor allem durch seinen Ansatz des Inbound-Marketing. Hierbei handelt es sich um eine Marketing-Strategie, die darauf abzielt, Kunden über Content-Marketing zu gewinnen. Dabei werden Produkte z.B. in Blogs, Videos oder E-Mail Newslettern erklärend und zugleich unterhaltsam vorgestellt. Es ist eine hocheffiziente Methode, die in vielen jungen Branchen mittlerweile als Best Practice etabliert ist.

Übernahmen und Produktentwicklungen

Im Jahr 2011 kaufte HubSpot das Unternehmen Oneforty, einen App-Store für Twitter. Weiter ging es mit eigenen Produktlaunches in den Jahren 2014 (CRM, Sales Hub) und 2017 (Services). Im Jahr 2019 wurde schließlich eine weitere Akquisition mit PieSync, einer real-time Plattform zur Datensynchronisation, getätigt. Das Ökosystem von HubSpot entwickelt sich weiter, zuletzt mit nativen, CRM-gestützten Zahlungsfunktionen (HubSpot Payments).

Quelle: HubSpot Investorenpräsentation

Die Weiterentwicklungen führen dazu, dass das SaaS-Angebot von HubSpot stark erweitert wurde. Das merkt man auch auf monetärer Ebene:

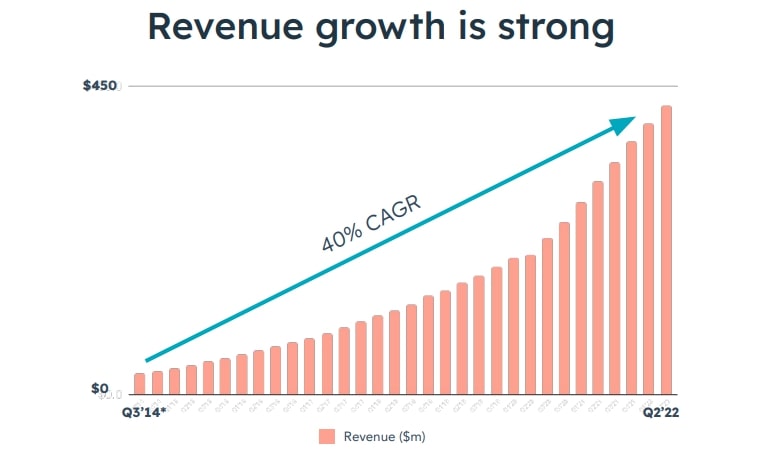

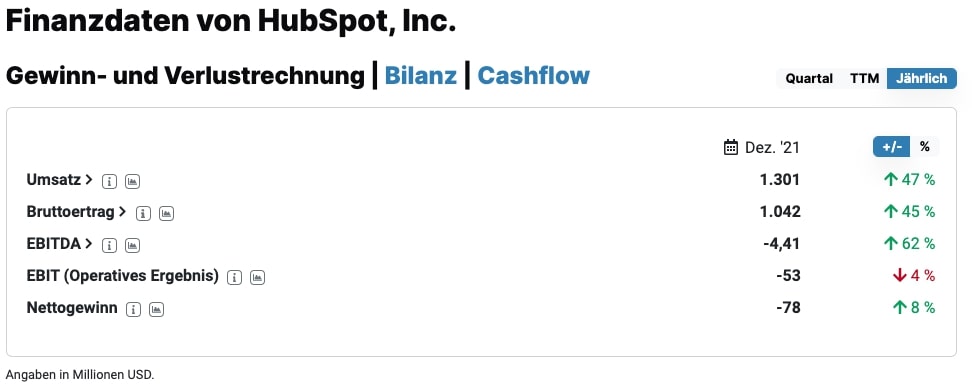

Im letzten abgeschlossenen Geschäftsjahr 2021 erhöhte sich der Umsatz um 47,3 Prozent. Ein Jahr zuvor (2020) wurde ein Umsatzwachstum von 31 Prozent erreicht. Die Wachstumsraten sind dabei nicht wesentlich von einer Corona-Sonderkonjunktur verzerrt, denn auch im Jahr 2019 bewegte sich das Umsatzwachstum mit knapp 32 Prozent auf einem ähnlich hohen Niveau. Um durchschnittlich 40 Prozent wuchs der Umsatz seit 2014.

Quelle: HubSpot Revenue growth

Mit Gesamtumsätzen von zuletzt 1,3 Milliarden US-Dollar ist der in Cambridge (Massachusetts) ansässige Plattformbetreiber mittlerweile zu einer ernstzunehmenden Größe im Markt für Enterprise Software aufgestiegen.

Dass die Wachstumsstory noch lange nicht zu Ende ist, darauf deutet nicht zuletzt das weiterhin hohe Umsatzwachstum von 36 Prozent hin. Auch der potenzielle Markt für die HubSpot Produkte – in Fachkreisen auch Total Addressable Market (TAM) genannt – wächst stetig weiter. Vor allem international sollte HotSpot noch großes Potenzial besitzen. Die internationale Expansion nimmt dabei zusehends an Fahrt auf. So steigen die internationalen Umsätze nicht nur deutlich schneller als die Gesamtumsätze. Auch verschiebt sich der Prozentsatz in Richtung ausländischer Umsätze.

Quelle: HubSpot International Revenue

Auch wenn HubSpot nach GAAP-Rechnungslegung noch verlustträchtig ist, so wird auf bereinigter Basis (Non-GAAP) schon länger eine positive operative Marge ausgewiesen. Beeindruckend ist zudem die hohe Gross Margin (Bruttomarge) von über 80 Prozent.

Quelle: HubSpot Finanzdaten 2021

HubSpot generiert schon seit längerem einen positiven Free Cashflow. Im letzten Geschäftsjahr 2021 erreichte er beispielsweise einen Wert von knapp 250 Millionen US-Dollar.

Einfach die besten Aktien finden

Die letzten Quartalszahlen von HubSpot Juni 2022

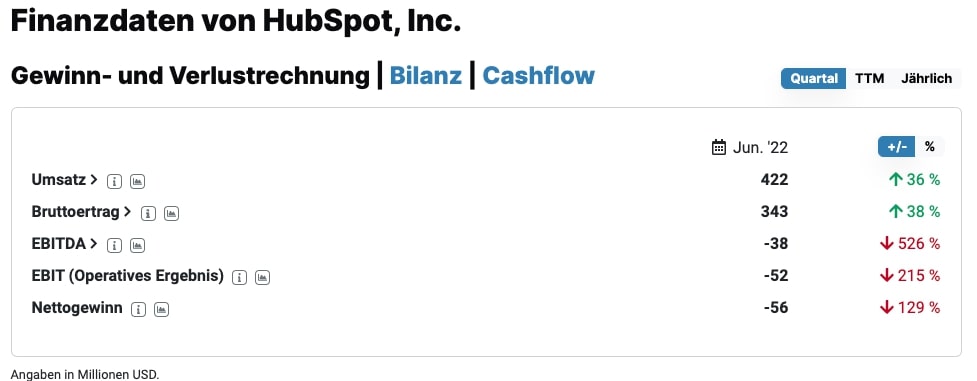

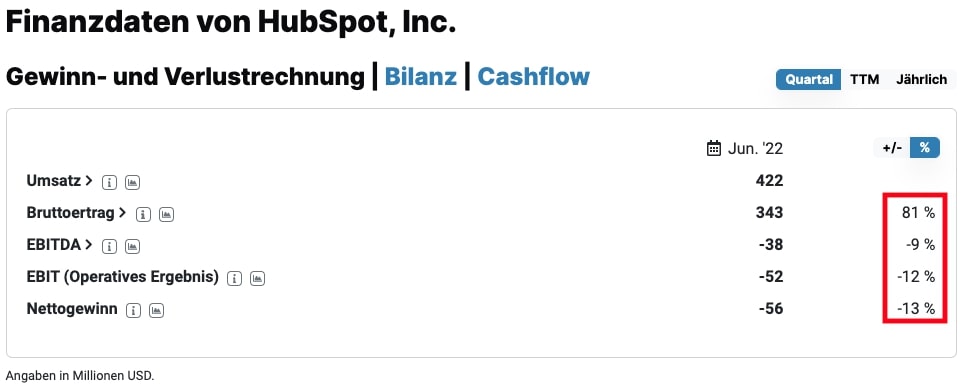

Die letzten Quartalszahlen von HubSpot wurden am 4. August 2022 publiziert. Demnach konnte der Umsatz im zweiten Quartal um 36 Prozent im Vergleich zum Vorjahr auf 422 Millionen US-Dollar ansteigen. Die wiederkehrenden Subscription Revenue erhöhten sich um 37 Prozent auf 412 Millionen US-Dollar.

Demgegenüber verringerten sich die Umsätze bei den Professional Services und sonstigen Umsätzen um rund 10 Prozent. Sie spielten im zweiten Quartal mit 9,4 Millionen US-Dollar jedoch nur eine untergeordnete Rolle.

Quelle: HubSpot Finanzdaten des letzten Quartals

Nach wie vor weist das Unternehmen einen Verlust auf. Die operative Marge belief sich auf -12,4 Prozent und verschlechterte sich deutlich im Vergleich zum Vorjahreswert von -5,3 Prozent. Die bereinigte operative Marge lag mit sieben Prozent nur geringfügig unter dem Vorjahresvergleichswert von neun Prozent.

Quelle: HubSpot Margen des letzten Quartals

HubSpot-Aktie Prognose 2022

Die Prognose für den Umsatz des Gesamtjahres 2022 beläuft sich nach Angaben des Managements auf eine Spanne zwischen 1,690 und 1,695 Milliarden US-Dollar. Im Vergleich zum Vorjahresumsatz von 1,3 Milliarden US-Dollar würde dies im günstigsten Fall einem Umsatzwachstum von etwas über 30 Prozent entsprechen.

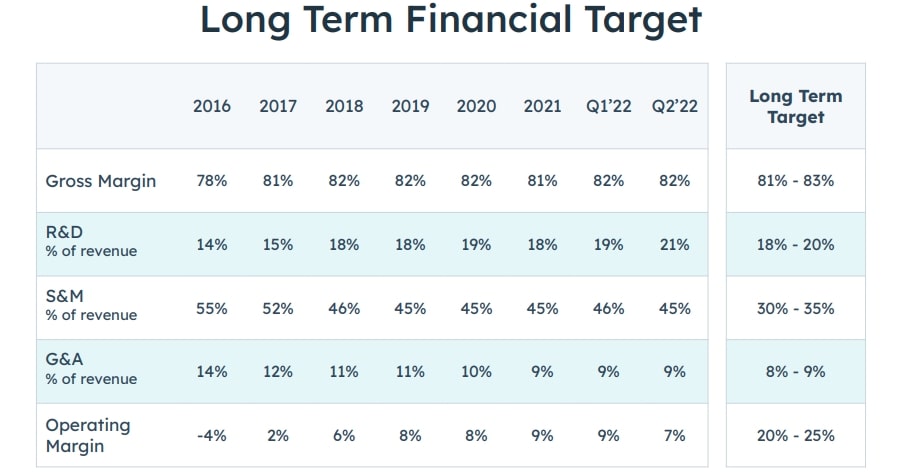

Quelle: HubSpot Long Term Financial Target

Bereinigt soll dabei ein operatives Ergebnis zwischen 143 und 144 Millionen US-Dollar erreicht werden. Im Optimum würde sich die bereinigte operative Marge damit auf 8,5 Prozent belaufen. Das langfristige Ziel ist es hier, eine Marge von 20 bis 25 Prozent zu erreichen.

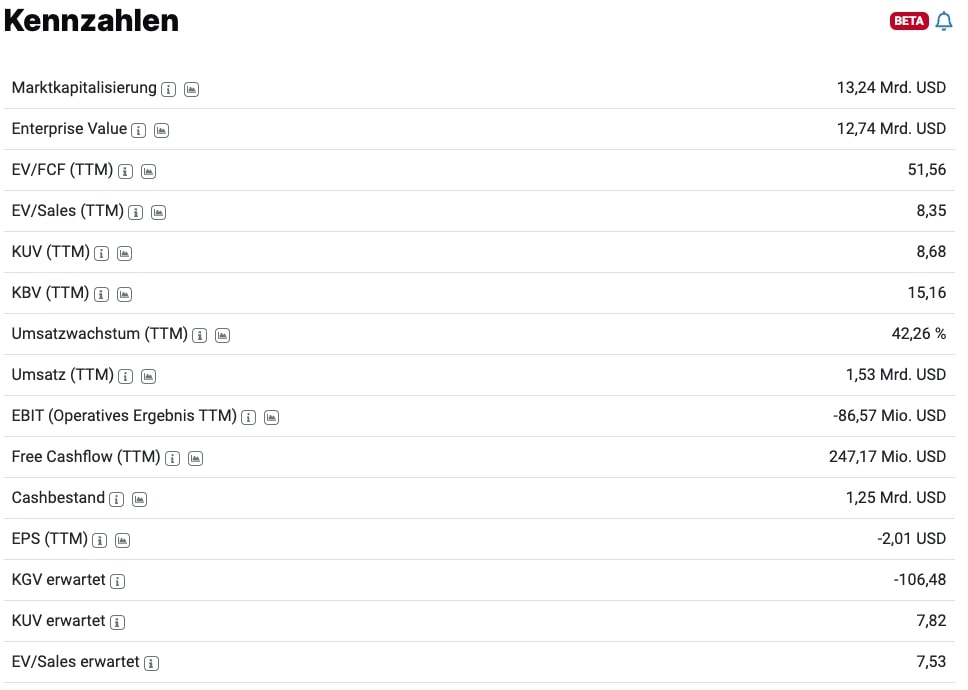

Wichtige Kennzahlen der HubSpot Aktie aus der HGI-Analyse

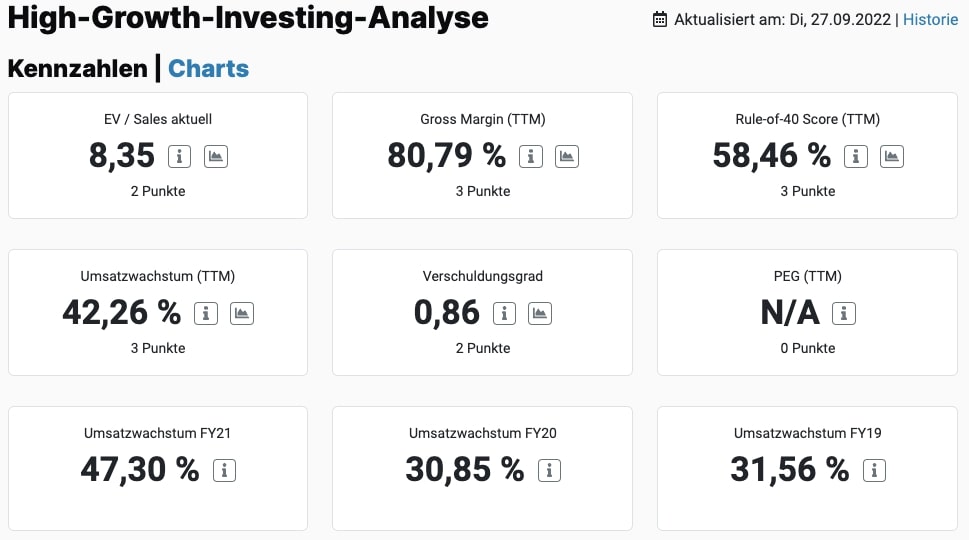

Die HubSpot Aktie erreicht in der High-Growth-Investing-Analyse einen respektablen Score von 13 Punkten. Sie ist damit ein Topscorer der Wachstumsstrategie.

Quelle: Hubspot Aktie High-Growth-Investing Score

Besonders viele Punkte gab es für das hohe Umsatzwachstum der letzten zwölf Monate (TTM) von 42 Prozent, der hohen Gross Margin von über 80 Prozent sowie dem Scorewert der Rule-of-40. Letztere beschreibt die Effizienz des Wachstums, indem dem Umsatzwachstum die Free-Cashflow-Marge hinzuaddiert wird. Sie befindet sich bei HubSpot mit 58 Prozent auf einem hohen Niveau.

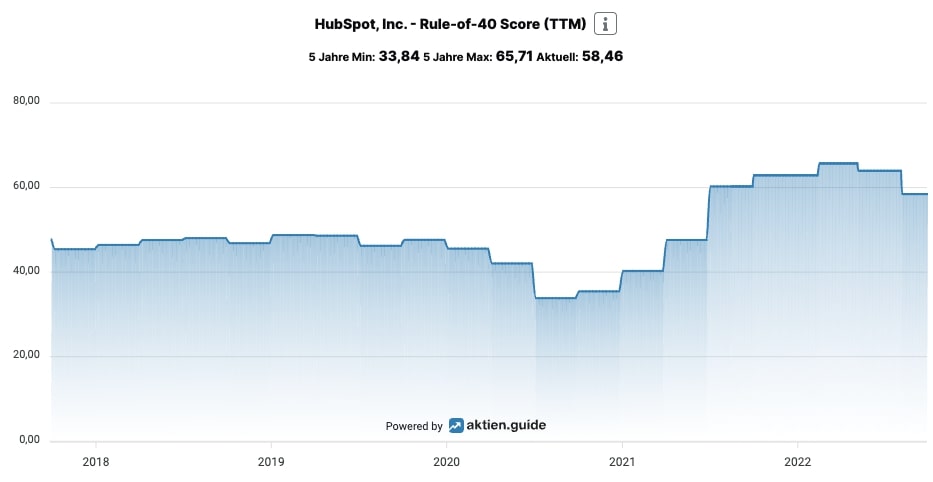

Vor allem konnte/kann Hubspot den Rule-of-40-Score langfristig über der Marke von 40 Prozent halten. In den letzten fünf Jahren gab es nur drei Quartale, in denen der Score unter 40 Prozent lag.

Quelle: Hubspot Rule of 40 Scor

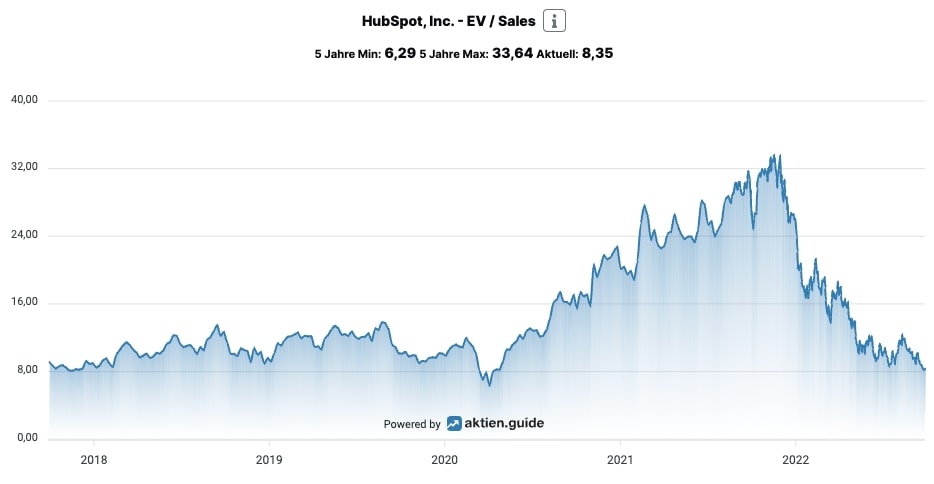

Weitere Punkte gab es für die mittlerweile wieder akzeptable Bewertung von 8,3 beim EV/Sales-Ratio sowie dem nach wie vor guten Verschuldungsgrad von 0,86. Die Werte sind aus Sicht der High-Growth-Investing-Analyse zwar gut, jedoch nicht perfekt.

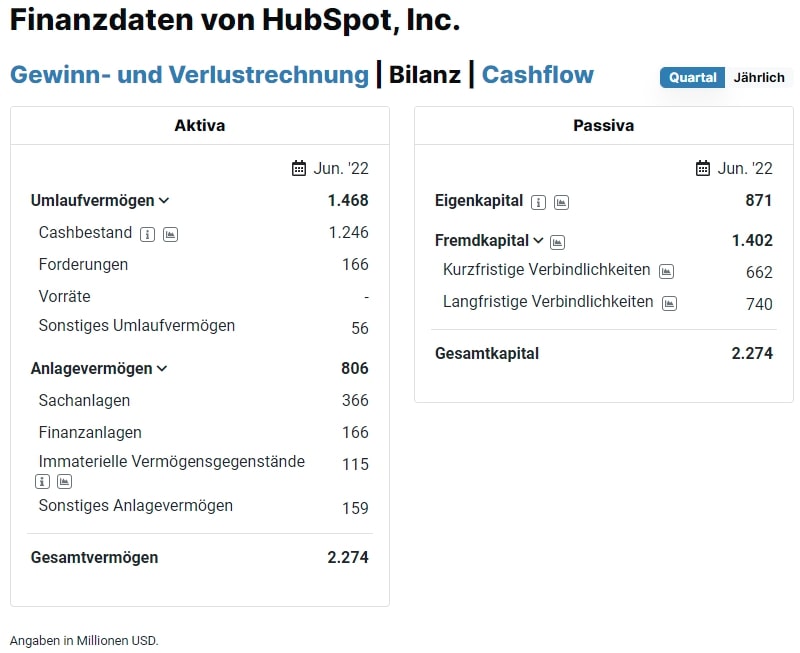

Anzumerken sei die durchaus gute bilanzielle Situation. So befanden sich im letzten Quartal Cash sowie kurzfristige Investments im Wert von über 1,2 Milliarden US-Dollar in der Bilanz. Sie stehen für mehr als die Hälfte aller Vermögenswerte.

Aufgrund des starken organischen Wachstums lässt sich zudem nur ein geringer Anteil an immateriellen Vermögenswerten (insbesondere Goodwill) in der Bilanz finden. Sie sind mit fünf Prozent der Bilanzsumme nahezu unbedeutend.

Quelle: HubSpot Bilanz

Mit Blick auf das vom Management prognostizierte Wachstum sollte sich das Umsatzwachstum der 30-Prozent-Marke annähern. Wird diese kritische Marke unterschritten, so sollte hier zukünftig ein Punkt fehlen. Das wiederum könnte negative Auswirkungen auf den Score der Rule-of-40 haben, sofern die Verringerung der Wachstumsrate nicht durch eine höhere Free-Cashflow-Marge ausgeglichen wird. Tendenziell sollte jedoch der HGI-Score hoch bleiben.

Bewertung der HubSpot Aktie

Die Bewertung der HubSpot Aktie ist für ein Wachstumsunternehmen mit einem EV/Sales-Ratio von rund acht nach einem Kurssturz von 67 Prozent seit den Höchstständen vom vergangenen November wieder attraktiv. Zuletzt gab es eine solche Bewertung im Tiefpunkt des Corona-Crashs (März 2020).

Quelle: Hubspot EV/Sales

Aufgrund der Verluste lässt sich nur ein wenig brauchbares erwartetes Kurs-Gewinn-Verhältnis (KGV) von -105 ermitteln. Daher ist diese Bewertungskennzahl nicht anwendbar. Gemessen an dem bereinigten Ergebnis je Aktie (EPS), welches von Management mit bis zu 2,30 US-Dollar prognostiziert wird, lässt sich jedoch ein bereinigtes KGV von 123 ermitteln. Der Wert ist natürlich noch sehr hoch und lässt sich nur mit stark wachsenden Umsätzen und Gewinnen in der Zukunft rechtfertigen.

Quelle: HubSpot Aktie Bewertungen

Der Blick auf den Free Cash Flow lässt die Bewertung nur ein wenig besser aussehen: So beläuft sich das EV/FCF-Ratio (EV/FCF einfach erklärt) auf 53. Auch dieser Wert ist als sehr hoch einzustufen und nur mit in der Zukunft stark wachsenden Free Cashflows zu rechtfertigen.

Einfach die besten Aktien finden

Fazit zur HubSpot Aktie

Die HubSpot Aktie gehört zu den stark wachsenden Software-as-a-Service Unternehmen am Kapitalmarkt. Mit einem durchschnittlichen Umsatzwachstum von über 40 Prozent seit 2014 schlägt das auf KMUs spezialisierte CRM-Unternehmen selbst starke Rivalen wie Salesforce um Längen.

Quelle: HubSpot Global Office

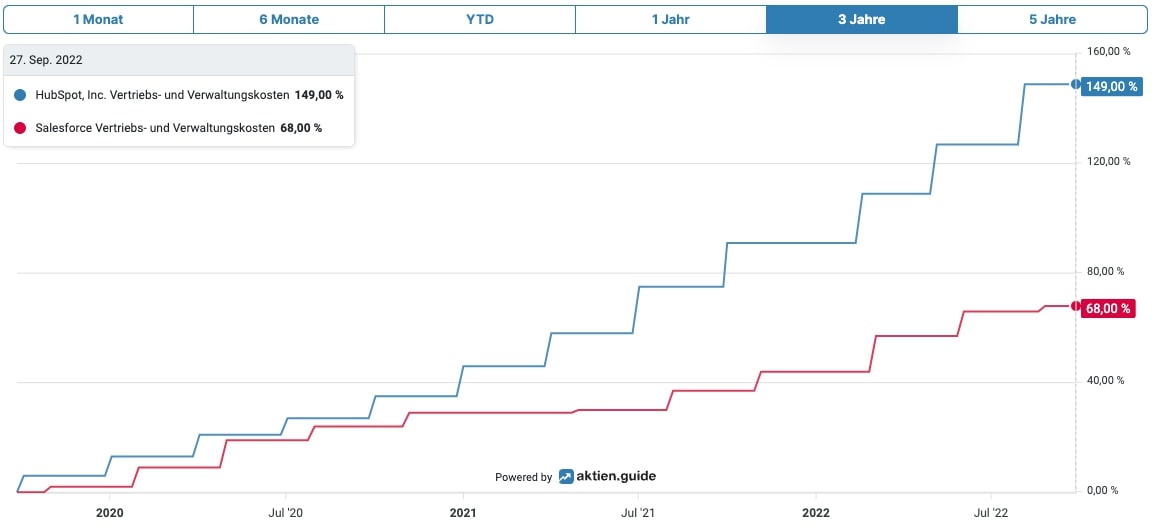

Quelle: HubSpot Vertriebs- und Verwaltungskosten Vergleich mit Salesforce

Das starke Wachstum hat jedoch seinen Preis: hohe Verluste. Diese sind größtenteils mit erhöhten Vertriebs- und Verwaltungskosten begründbar. Im letzten Quartal beliefen sie sich auf 45 Prozent der Gesamtumsätze. Langfristig sollten sie auf 30 bis 35 Prozent sinken – so plant zumindest das Management. Im gesetzten Fall dürfte dann auch das Umsatzwachstum niedriger ausfallen. Gleichzeitig sollte die operative Marge dann deutlich im 20er-Bereich liegen.

Bis es allerdings soweit ist, dürften noch einige Jahre vergehen. Jahre, in denen die HubSpot Aktie in ihre aktuelle Bewertung hineinwachsen kann. Mit einem Enterprise Value von 13 Milliarden US-Dollar wird immer noch ein sportlicher Betrag ausgerufen für ein Unternehmen, das im laufenden Jahr Umsätze von knapp 1,7 Milliarden erwirtschaftet. Gemessen an dem Umsatzmultiplikator ist das Unternehmen mittlerweile aber längst nicht mehr so teuer wie noch zum Ende des letzten Geschäftsjahres. Dort wurden überhöhte Umsatzmultiples von über 30 für die HubSpot Aktie gezahlt.

Dennoch dürfte auch hier weiteres Rückschlagpotenzial vorhanden sein, sollte sich das Wachstum stärker als erwartet verlangsamen oder sollte die Profitabilität nicht erreicht werden, die Investoren für die Zukunft antizipieren.

Gleichzeitig könnte der Aktienkurs in die Knie gehen, wenn die Inflation hoch bleibt und das Zinsniveau weiter rasant steigt. Schließlich werden mit HubSpot vor allem zukünftige Gewinne gehandelt. Diese sind bei einem höheren Zins weniger wert.

Aus operativer Sicht scheint das Unternehmen sich auf dem richtigen Wachstumspfad zu befinden. Das Inbound-Marketing funktioniert und sollte in den nächsten Jahren weiter an Bedeutung gewinnen.

Ein wenig Gedanken sollte man sich über das sich stetig verlangsamende Wachstum machen. Sollte es sich weiterhin abschwächen, so dürfte man in der Zukunft Punktabzüge in der High-Growth-Investing-Analyse sehen.

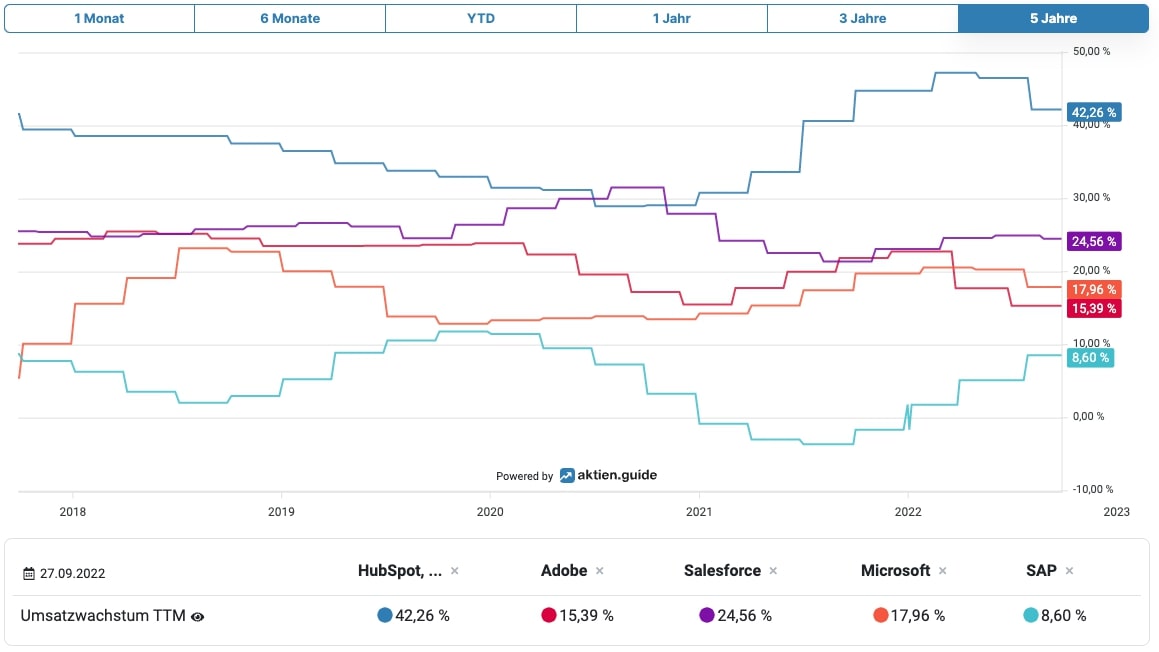

Alles in Allem bleibt die HubSpot Aktie eine interessante Wachstumsaktie im attraktiven SaaS-Markt. Selbst gut laufende Softwareunternehmen wie Salesforce oder Adobe kommen organisch nicht an das hohe Wachstum von HubSpot heran. Ganz zu schweigen von den Urgesteinen SAP, Microsoft oder Oracle.

Quelle: HubSpot Umsatzwachstum im Vergleich

Einerseits ist dies mit der noch relativ geringen Umsatzbasis zu erklären. Andererseits profitiert HubSpot von einer äußerst wachstumsstarken Klientel: Publisher und Content-Creator. Sie wachsen im Internet besonders stark und profitieren vom Megatrend der Digitalisierung.

Die Zukunft sollte für HubSpot also spannend weitergehen. Risikobereite Investoren, die sich im aktuellen Marktumfeld noch nicht ganz mit der Bewertung der Aktie im Reinen befinden, können sich einen Alarm im aktien.guide setzen. Hier würde sich beispielsweise die Kennzahl EV-Sales anbieten. Ab einem Wert von acht gibt es in der HGI-Analyse die volle Punktzahl von drei Punkten. Wer einen größeren Discount oder Risikopuffer sucht, kann einen Wert von sieben oder weniger wählen, um sich dann die Aktie erneut anzuschauen.

Wenn Du wöchentlich neue Investmentideen und kostenlose Aktienanalysen, die nach der Levermann-, High-Growth-Investing- oder Dividenden-Strategie ausgewählt wurden, per E-Mail bekommen möchtest, dann kannst Du jetzt unseren kostenlosen aktien.guide Newsletter abonnieren.

Der Autor und/oder mit dem aktien.guide verbundene Personen oder Unternehmen besitzen oder können Anteile von HubSpot besitzen. Dieser Beitrag stellt eine Meinungsäußerung und keine Anlageberatung dar. Bitte beachte die rechtlichen Hinweise.