Alphabet Aktie: Marktführer zum Discountpreis?

Wie viele Online-Geschäftsmodelle boomt auch der Markt für digitale Werbung. Kein Wunder, denn jedes Online-Geschäft benötigt auch irgendwann Online-Werbung, um bekannter und größer zu werden.

Wie viele Online-Geschäftsmodelle boomt auch der Markt für digitale Werbung. Kein Wunder, denn jedes Online-Geschäft benötigt auch irgendwann Online-Werbung, um bekannter und größer zu werden.

Seit Jahren hat sich mit Google ein dominierender Player am Markt positioniert. Der Mutterkonzern, Alphabet (ISIN: US02079K1079), besitzt jedoch noch weitere vielversprechende Technologie-Beteiligungen.

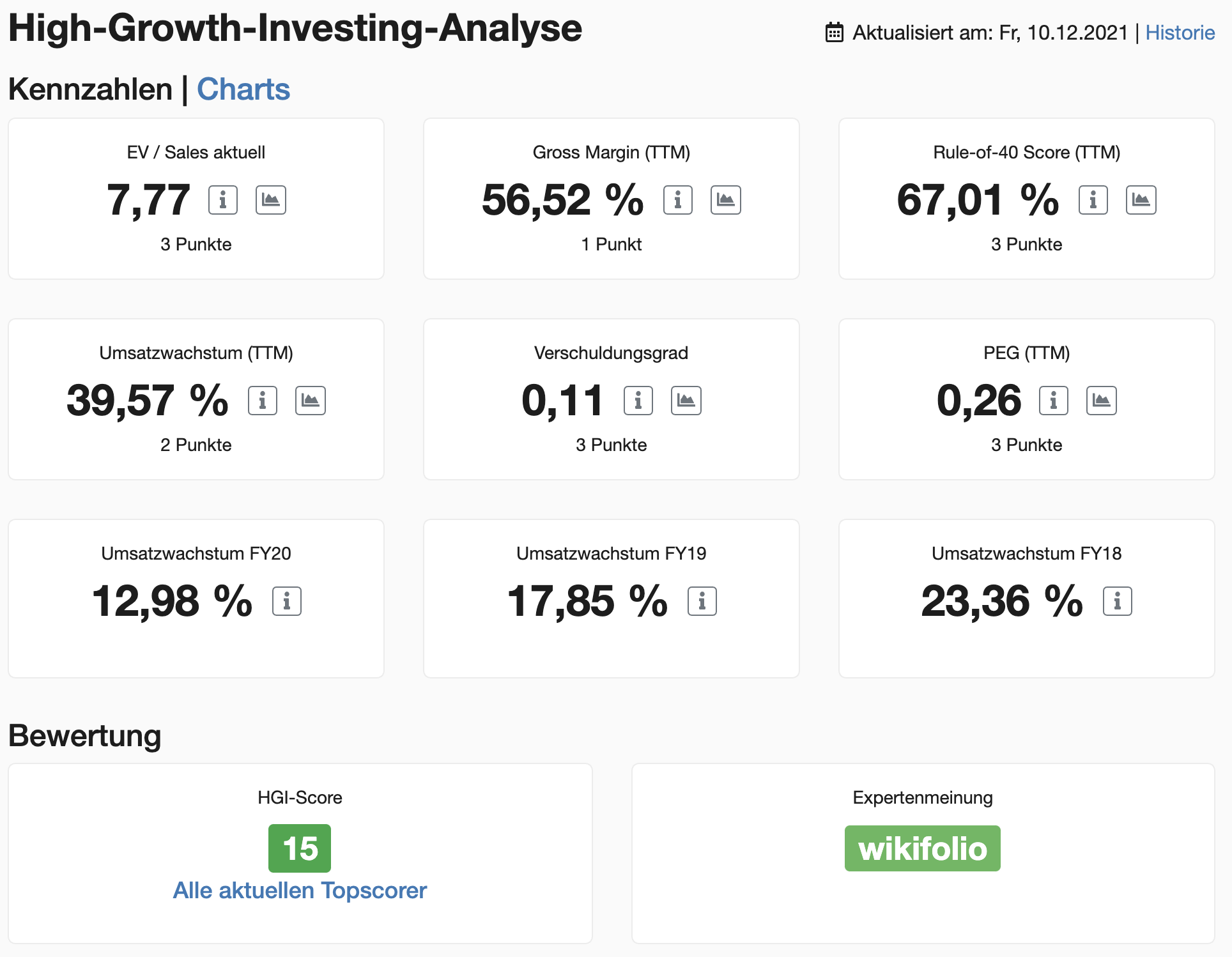

Das Umsatzwachstum war zuletzt mit über 40 Prozent außerordentlich hoch. Ebenso konnte das starke Ergebniswachstum überzeugen. Mit einem erwarteten Kurs-Gewinn-Verhältnis von 27 ist die Alphabet Aktie nicht besonders teuer für ein hochprofitables und stark wachsendes Unternehmen. In der High-Growth-Investing-Analyse wird die Aktie mit einem Score von 15 Punkten auf einem der Spitzenplätze geführt. Ob die Aktie wirklich ein Kauf sein kann, das soll mit der nachfolgenden Aktienanalyse erörtert werden.

- Alphabet ist Marktführer im Bereich Online-Werbung und wächst zweistellig

- Die Aktie besitzt eine möglicherweise faire Bewertung

- Rechtliche Regulierungen, Strafzahlungen und Abspaltungsrisiken belasten die Aktie

Unternehmensprofil – Technologie-Holding

Bei Alphabet handelt es sich um eine Technologie-Holding aus Amerika. Entstanden ist sie im Jahr 2015 aus einer organisatorischen Umstrukturierung des Suchmaschinenanbieters Google. Die Suchmaschine Google ist auch heute noch das Rückgrat des Unternehmens. Es befinden sich jedoch neben ihm zahlreiche weitere “Technologie-Wetten”.

Gegründet wurde das Unternehmen ursprünglich im Jahr 1998 von Larry Page und Sergey Brin. Das damalige Start-up war zur richtigen Zeit im richtigen Markt. Immer mehr Menschen gingen damals online und das erste, was ihnen fehlte, war eine Online-Suchmaschine.

Google Suchmaschine

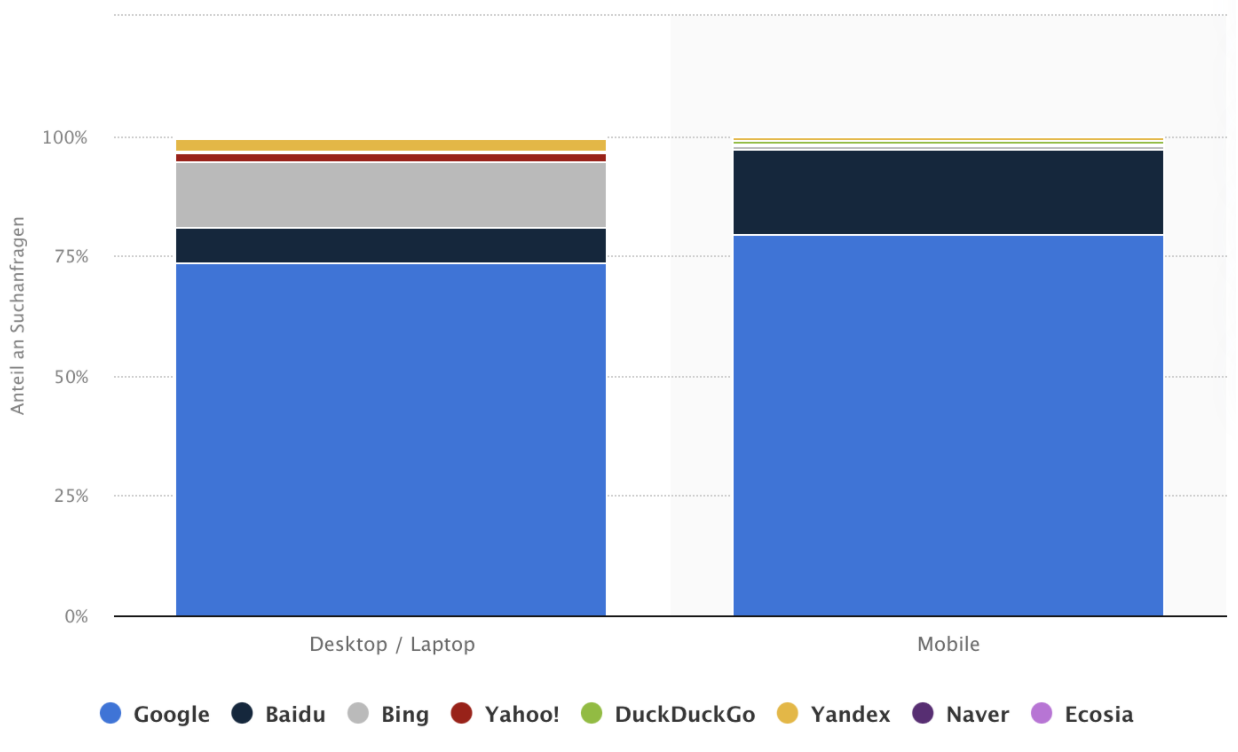

Google verstand es sehr gut sich im “Wilden Westen” des Internets durchzusetzen und sicherte sich früh eine marktbeherrschende Stellung weltweit. Bis heute ist sie ungebrochen, wie man den Auswertungen von Statista entnehmen kann:

Quelle: Statista Suchmaschinen

So kommt Google im Desktop Bereich auf einen Marktanteil von über 70 Prozent. Auf mobilen Endgeräten beläuft sich der Marktanteil der hauseigenen Suchmaschine sogar auf knapp 80 Prozent.

YouTube und Android

Zu den wohl erfolgreichsten Technologie-Wetten von Alphabet gehören YouTube und das mobile Betriebssystem Android. Im gerade erst entstehenden Streaming-Markt kaufte es im Jahr 2016 für einen Betrag von 1,65 Milliarden US-Dollar die aufstrebende Videoplattform YouTube. Dabei handelte es sich rückwirkend betrachtet um ein wahres Schnäppchen, denn heute ist YouTube ein führender Streaming-Anbieter, der auf direkter Augenhöhe mit Netflix agiert. Dabei könnte die Plattform mehr Wert sein als Netflix oder Disney, sofern es als eigenständiges Unternehmen am Markt agieren würde. Vor einigen Jahren kursierte ein Wert von 160 Milliarden US-Dollar.

Eine Milliarden-Bewertung könnte auch problemlos das Betriebssystem für mobile Devices, Android, erreichen. Es besitzt mit einem Marktanteil von über 70 Prozent eine ähnlich marktbeherrschende Stellung wie die Suchmaschine Google.

Waymo

Gut sieht es auch bei der Entwicklung von Technologien für autonome Fahrzeuge aus. Hier besitzt Alphabet mit Waymo die möglicherweise am weitesten entwickelte Technologie. In einer jüngsten Finanzierungsrunde wurden 2,25 Milliarden US-Dollar eingeworben. Welcher Anteil abgegeben wurde, darüber wurde nicht berichtet. Großbanken schätzen den Firmenwert von Waymo auf einen dreistelligen Milliardenwert.

Umsatzverteilung von Alphabet

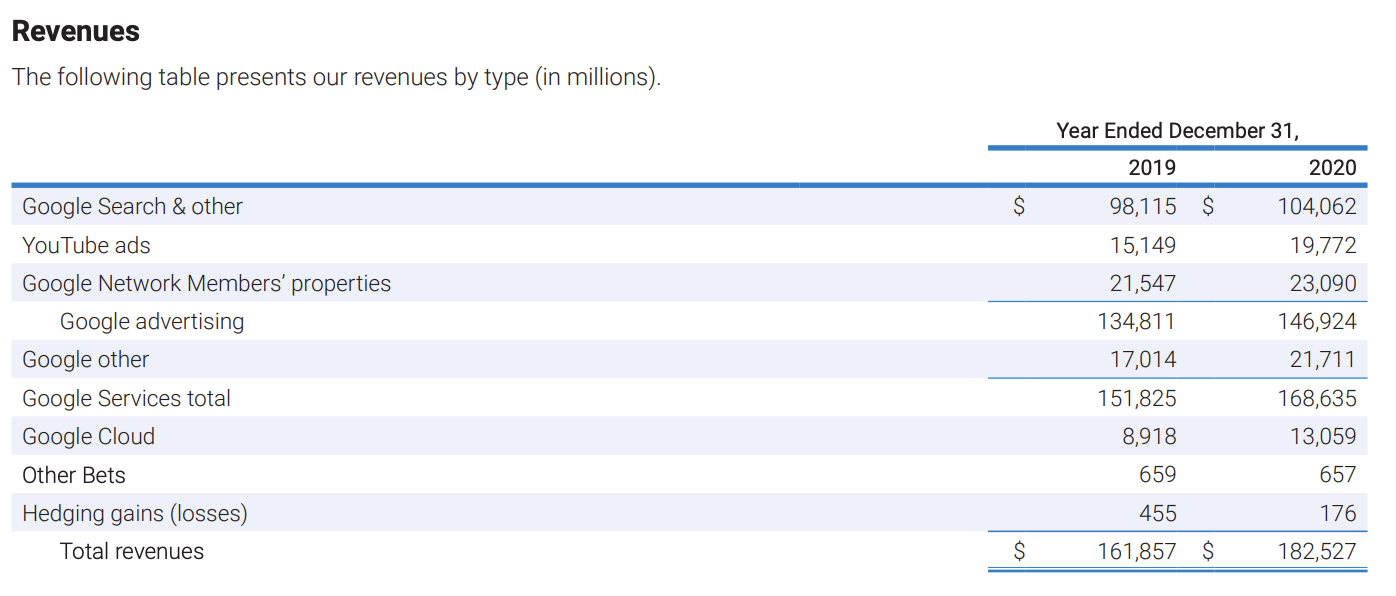

Haupteinnahmequelle des Unternehmens sind aus heutiger Sicht die Werbeeinnahmen. Diese werden über Klicks auf Anzeigen generiert, die geschickt zwischen den Suchanfragen und YouTube Videos platziert werden.

Quelle: Alphabet Geschäftsbericht 2020

Zusammen mit den Einnahmen aus dem Google Network Members Properties ergeben sich die Google Werbeeinnahmen. Sie erreichten im Geschäftsjahr 2020 einen Rekordwert von 147 Milliarden US-Dollar. Der Zuwachs beläuft sich hier auf knapp 9 Prozent.

Die Werbeeinnahmen sind die Haupteinnahmequelle des Unternehmens und werden als Google Services in den Finanzberichten aufgeführt. Zusammen mit den Segmenten Google Cloud und Google Bets ergibt sich das Gesamtkonstrukt.

Google Cloud

Mit Blick auf das Segment Google Cloud besitzt die Alphabet Holding eine durchaus ernstzunehmende Cloud-Platform, die eine Reihe von Cloud-Computing-Diensten anbietet. Im Jahr 2020 konnten die Umsätze hier um 46 Prozent auf 13 Milliarden US-Dollar zulegen. Trotz hoher Umsätze wurde aber noch ein operativer Verlust von 5,6 Milliarden US-Dollar ausgewiesen.

Other Bets

Die kleinste Sparte lässt sich mit Other Bets identifizieren. Hier wurden gerade einmal 657 Millionen US-Dollar an Umsatz geschrieben – und das bei einem operativen Verlust von 4,5 Milliarden US-Dollar. Zu berücksichtigen ist aber, das in diesem Segment Technologien entwickelt und zur Marktreife gebracht werden sollen. Finanziert werden sie mit den äußerst lukrativen Werbeeinnahmen, die sich zuletzt auf 92 Prozent der Gesamtumsätze summierten.

Die letzten Quartalszahlen und der Ausblick

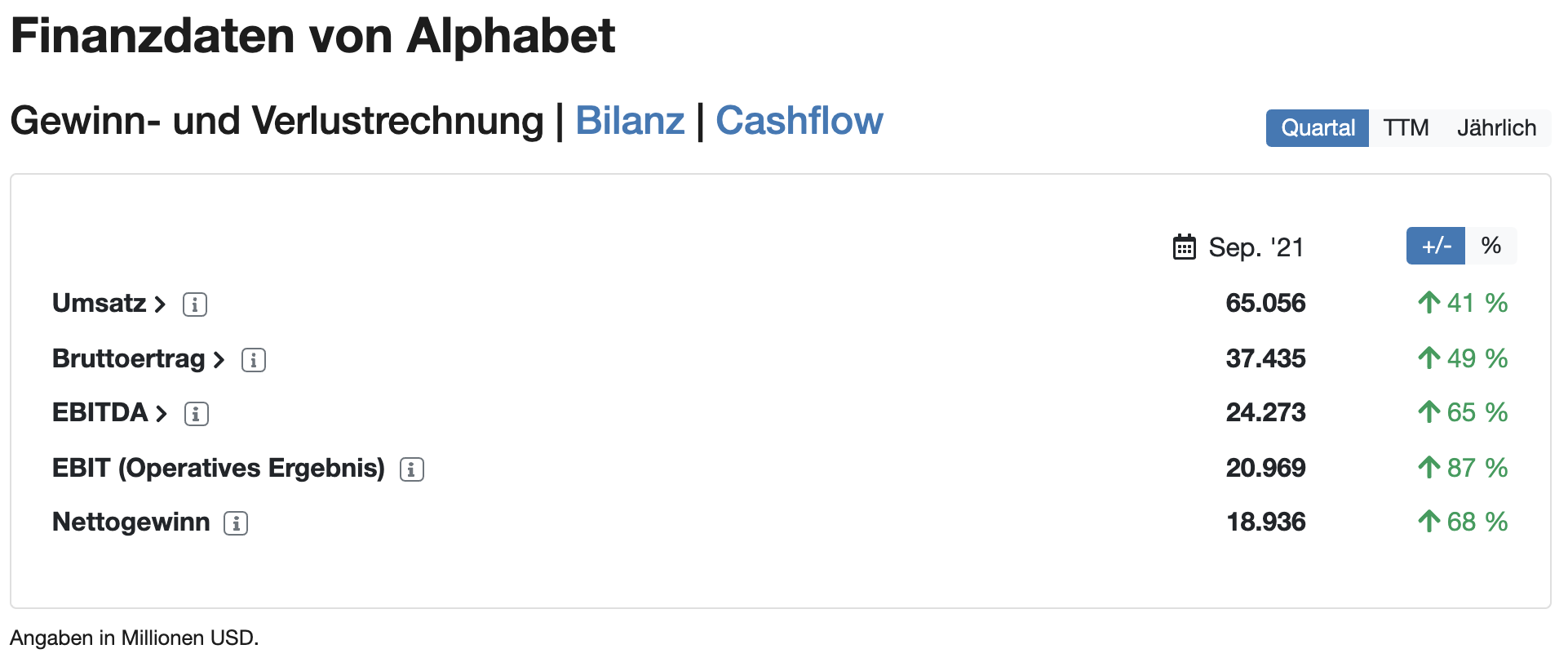

Mit Blick auf das dritte Quartal 2021, in dem Umsatzerlöse von 65,1 Milliarden US-Dollar geschrieben wurden, präsentiert sich die Technologie Holding wachstumsstark. Auch auf der Ertragsseite kann der in Mountain View ansässige Großkonzern überzeugen.

So wurde das operative Ergebnis (EBIT) um 87 Prozent im Vergleich zum Vorjahr auf knapp 21 Milliarden US-Dollar gesteigert. Im Vergleich zu den Wachstumsraten aus dem Gesamtjahr 2020, in dem der Umsatz um 13 Prozent und das EBIT um 16 Prozent zulegen konnten, erkennt man hier ein deutlich zugenommenes Wachstumstempo. Dabei entwickelten sich die beiden größten Sparten ähnlich dynamisch.

Quelle: Finanzdaten von Alphabet

Ein konkreter Ausblick auf das Gesamtjahr 2021 existiert nicht. Analysten gehen jedoch von einem Ergebnis je Aktie (EPS) von 108,75 US-Dollar aus. Im Vergleich zu dem EPS aus dem Geschäftsjahr 2020 (59,15 US-Dollar) könnte die Ergebniskennzahl jedoch um 83,9 Prozent zulegen.

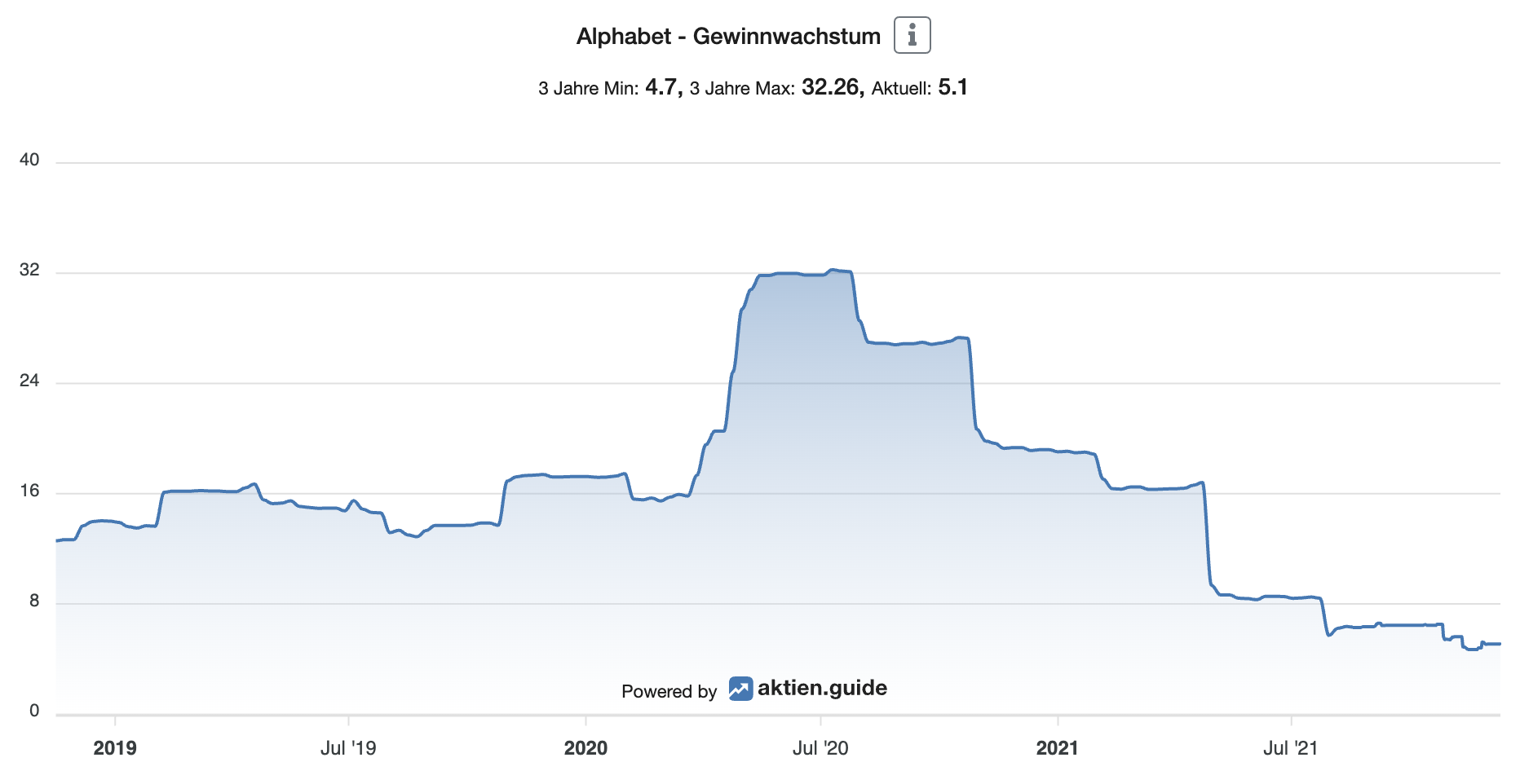

Mit Blick auf das Folgejahr 2022, in dem Analysten das EPS auf 114,3 US-Dollar schätzen, sollte die Dynamik aber deutlich nachlassen. Das erwartete Gewinnwachstum beläuft sich auf 5,1 Prozent.

Quelle: Alphabet Gewinnwachstum

Wichtige Kennzahlen der Alphabet Aktie aus der HGI-Analyse

Alphabet ist ein Wachstumsunternehmen, keine Frage. Das kann man sehr gut an den langfristigen Wachstumsraten des Unternehmens ablesen, die deutlich zweistellig sind. In der High-Growth-Investing-Analyse erreichte die Alphabet Aktie mit einem HGI-Score von 15 Punkten sogar einen führenden Platz auf der Topscorer Liste der Strategie.

Quelle: Alphabet High-Growth-Investing-Analyse

Besonders viele Punkte wurden bei der Bewertung (EV/Sales und PEG Ratio) gesammelt. Darüber hinaus gab es für den geringen Verschuldungsgrad von 0,11 sowie für den hohen Wert der Rule-of-40 (Score: 67 Prozent) die volle Punktzahl von drei Punkten.

Für das Umsatzwachstum der letzten zwölf Monate von knapp 40 Prozent gab es schließlich zwei zusätzliche Punkte. Einen Punkt konnte die Alphabet Aktie in der HGI-Analyse für die respektable Gross Margin von über 56 Prozent sammeln.

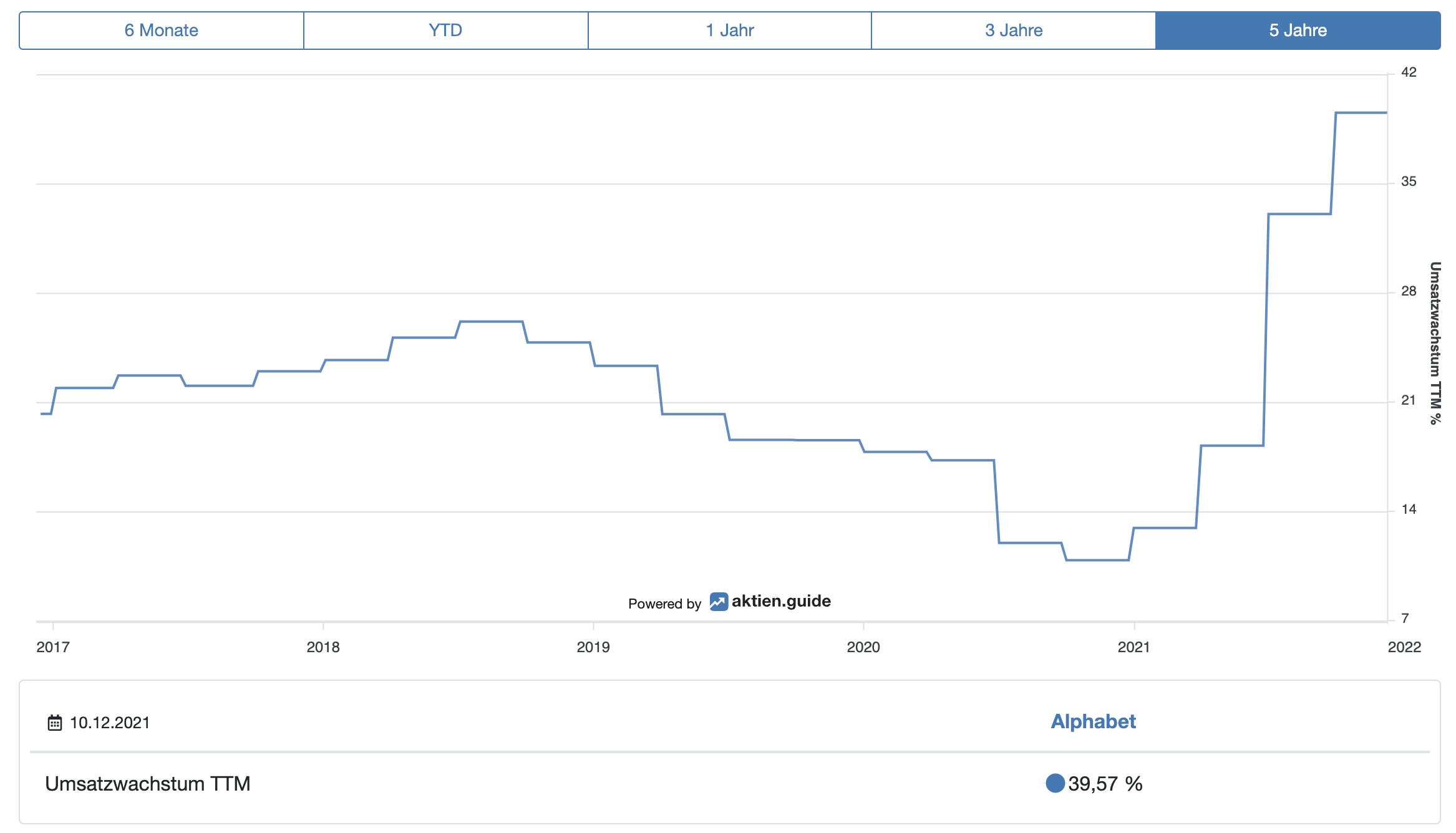

Mit Blick auf das historische Wachstum könnte es durchaus sein, dass sich die aktuell hohen Umsatzzuwächse wieder normalisieren. So gilt auch die Alphabet Holding als ein großer Profiteur der Pandemie. Schließlich führten die Kontaktbeschränkungen zu einer Verlagerung des Privat- und Geschäftsleben ins Internet – und hier ist Alphabet einer der fünf dominierenden Akteure.

Quelle: Alphabet Umsatzwachstum

Sollte sich jedoch das Wachstum signifikant verlangsamen, so könnte das auch Auswirkungen auf die Kennzahlen der High-Growth-Investing-Analyse haben. Denkbar wären Punktabzüge beim Umsatzwachstum, der Rule-of-40 sowie dem PEG-Ratio. Trotz allem sollte die Aktie vorerst ein Topscorer bleiben.

Bewertung der Alphabet Aktie

Bei der Bewertung ist die Alphabet Aktie, gemessen am EV/Sales Wert von 7,7, nicht teuer. Auch das aktuelle KGV von circa 29 und das erwartete KGV von etwas über 27 ist – in Anbetracht des aktuell vorherrschenden hohen Wachstums – nicht zu hoch.

Quelle: Alphabet Bewertung

Mit Blick auf die Free Cashflows, die sich in den letzten zwölf Monaten auf knapp 66 Milliarden US-Dollar summierten, errechnet sich ein Multiplikator auf den Enterprise Value von rund 28. Der Wert ist ähnlich hoch, wie das erwartete KGV.

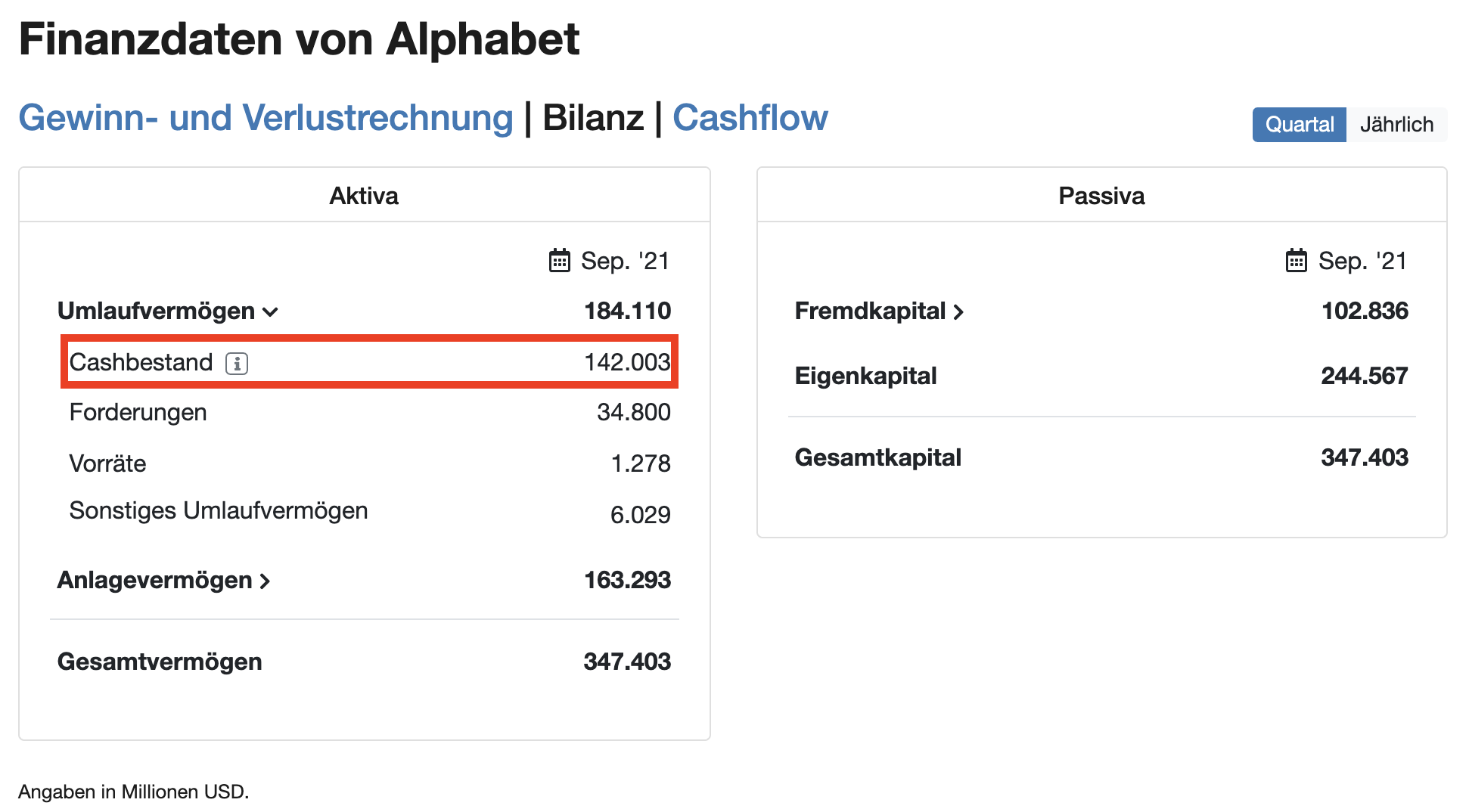

Hervorzuheben ist außerdem, dass Alphabet nicht nur starke Free Cashflows generiert, sondern auch “auf einem hohen Berg an liquiden Mitteln sitzt”. So belief sich der Cashbestand zuletzt auf 142 Milliarden US-Dollar.

Quelle: Alphabet Cashbestand

Die Alphabet verfügt damit über den höchsten Cashbestand aller Unternehmen weltweit! Top 100 Aktien mit dem höchsten Cashbestand weltweit:

Quelle: Top 100 Aktien mit dem höchsten Cashbestand weltweit

Fazit zur Alphabet Aktie

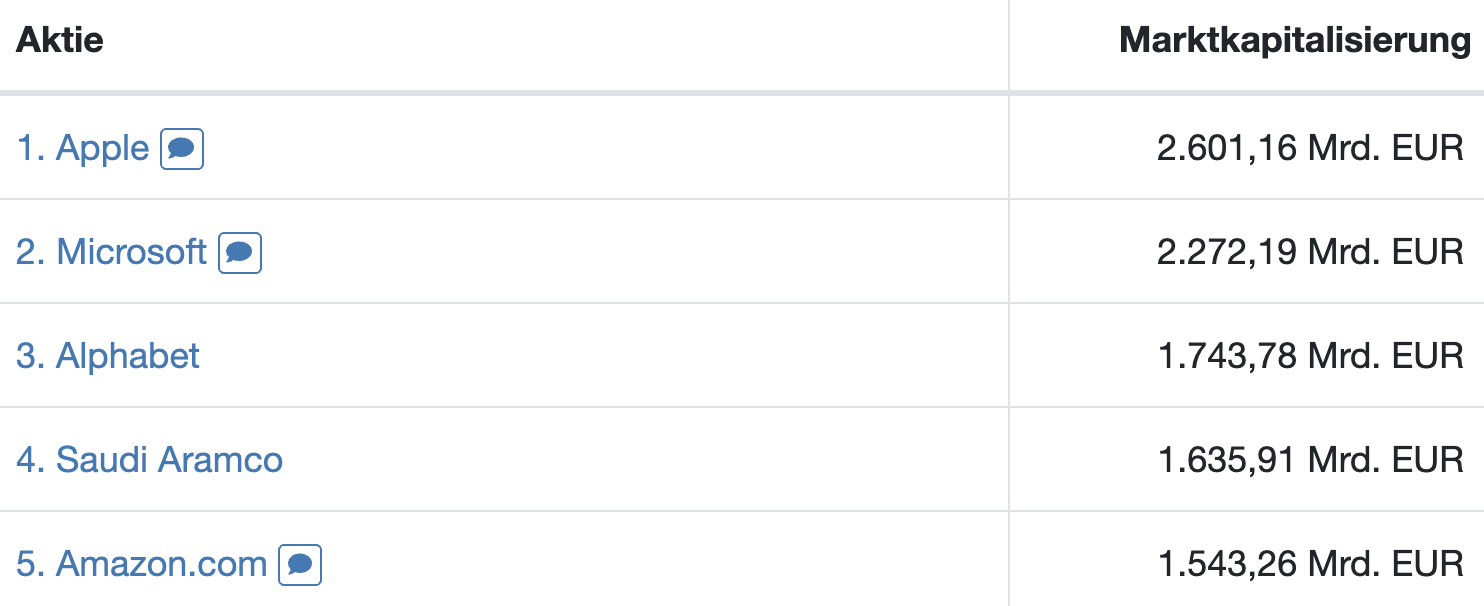

Der Alphabet Konzern gehört zu den fünf größten Konzernen der Welt. Mit seiner Spezialisierung auf Online-Werbung besetzt er eine äußerst profitable Nische, die nicht so leicht von anderen Akteuren erschlossen werden kann.

Quelle: Größte Unternehmen der Welt

Die hohen Gewinne aus diesem Bereich nutzt der Technologie-Riese, um in andere technologische Innovationen zu investieren. In der Vergangenheit hatte Alphabet hier ein gutes Händchen bewiesen. Schließlich haben sich einige Beteiligungen mehr als gut entwickelt.

Dass auch mal eine Zukunftsinvestition daneben geht, darüber sprechen jedoch die wenigsten. Angesichts der hohen Finanzreserven sowie der starken Cashflows würden sich viele Anleger ohnehin weitere Investitionen in vielversprechende Technologien wünschen.

Abgesehen von dem Geschäftsjahr 2021, hatten sich zuletzt die Wachstumsraten verlangsamt. Ob es sich hierbei nur um ein temporäres Phänomen handelte, das bleibt abzuwarten. Anzumerken ist jedoch, dass es im Laufe der Jahre immer mal Schwankungen beim Wachstumstempo gegeben hat.

Fakt ist, dass der Markt, in dem sich Alphabet befindet, mehr als genügend Wachstumschancen bietet. Diese muss der Google Mutterkonzern nur für sich nutzen.

Zerschlagung von Alphabet?

Spannend ist auch, dass der Konzern eine gewisse Abspaltungsfantasie besitzt. Aufgrund der Größe des Unternehmens sowie der monopolartigen Stellung werden zumindest regelmäßig Forderungen nach einer Zerschlagung laut. Regulierungen, milliardenschwere Strafzahlungen, erhöhte Steuern und Zerschlagungsrisiken, das wiederum könnten auch die Gründe für die – in Relation zu anderen Technologieunternehmen – günstige Bewertung sein.

Was sich auf den ersten Blick wertvernichtend anhört, könnte sich für Aktionäre aber als ein Glücksmoment erweisen. Warum? Die einzelnen Sparten könnten vielleicht sogar mehr wert sein, als man für den Konzern in Summe am Finanzmarkt zahlt. So können im Unternehmen verborgene Werte gehoben werden. Darüber hinaus würden sich für die dann freier agierenden Tochtergesellschaften ganz neue Perspektiven ergeben.

Mit Blick in die Zukunft sollte es auch ohne Zerschlagung oder Abspaltung weiterhin gut laufen. Schließlich ist Online-Werbung ein Wachstumsmarkt. Durchaus realistisch ist ein zweistelliges Wachstum. Mit diesen Wachstumsraten sollte die derzeitige Bewertung schnell eingeholt werden können. Aus Sicht der HGI-Strategie bleibt die Google Aktie damit ein mögliches Basisinvestment.

Wenn Du wöchentlich neue Investmentideen und kostenlose Aktienanalysen, die nach der Levermann-, High-Growth-Investing- oder Dividenden-Strategie ausgewählt wurden, per E-Mail bekommen möchtest, dann kannst Du jetzt unseren kostenlosen aktien.guide Newsletter abonnieren.

Der Autor und/oder mit dem aktien.guide verbundene Personen oder Unternehmen besitzen oder können Anteile von Alphabet besitzen. Dieser Beitrag stellt eine Meinungsäußerung und keine Anlageberatung dar. Bitte beachte die rechtlichen Hinweise.