China’s Online-Werbeverzeichnis 58.com überzeugt mit Wachstum und einer attraktiven Bewertung – dennoch hat die Aktie ein Problem!

Eine Welt, die durch die eine zunehmende technologische Vernetzung geprägt ist, eröffnet Anbietern von Online-Plattformen viele Möglichkeiten.

Neben den besonders populären und hoch skalierbaren Social Media Plattformen wie Facebook oder Google gibt es weitere hoch interessante Nischen, die für Investoren interessant sein könnten.

Eine solche könnte mit dem Geschäftsmodell von 58.com (ISIN: US31680Q1040) vorhanden sein. Das Unternehmen ist im Geschäft mit Online-Kleinanzeigen tätig und ausschließlich auf den chinesischen Markt spezialisiert. Es wird häufig als chinesisches Pendant zu der in den USA sehr populären Craigslist-Plattform herangezogen.

58.com zeichnet sich – wie viele chinesische Wachstumswerte – durch eine vergleichsweise günstige Bewertung bei einem zweistelligen und hoch profitablen Wachstum aus. Auch die Bilanz weist nur eine geringe Verschuldung auf.

Das alles sind Gründe, weshalb die 58.com Aktie ein aktueller Topscorer der High-Growth-Investing Strategie von Stefan Waldhauser ist. Wo die Risiken bei dieser Aktie liegen könnten und ob die Aktie wirklich ein Top-Investment ist, das möchten wir im Folgenden einmal überprüfen.

Das Unternehmensprofil von 58.com – Online Kleinanzeigen in China

Das Kerngeschäft von 58.com lässt sich auf ein klassisches Online-Kleinanzeigen-Geschäft herunterbrechen – ähnlich wie man es von Ebay, Axel Springer oder Scout24 kennt. Die Aktie kann dem Sektor Software / Internet zugeordnet werden.

Lokalen Händlern und Privatleuten wird auf den Plattformen von 58.com die Möglichkeit gegeben, Produkte und Dienstleistungen zu listen und so Kontakte und Informationen auszutauschen. Im Gegensatz zu Ebay, die in über zehn Ländern aktiv sind, beschränken sich die Geschäftsaktivitäten von 58.com ausschließlich auf den chinesischen Markt.

Das Unternehmen ist schwerpunktmäßig in den Kleinanzeigen-Märkten Jobs, Real Estate, Yellow Pages sowie Automotive tätig. Bei den Immobilien- und Jobinseraten ist das Unternehmen Marktführer in China.

Im Geschäftsjahr 2018 generierte der chinesische Konzern Umsätze im Wert von umgerechnet 1,9 Milliarden US-Dollar. Der Großteil der Einnahmen wurde in dem Geschäftsfeld Online Marketing Services mit 1,2 Milliarden US-Dollar erzielt. Das zweitgrößte Segment, gemessen am Umsatz, war mit Membership ein Bereich, der auf zahlende Nutzer setzt. Insgesamt konnte die an der New Yorker Börse gelistete 58.com hier Umsatzerlöse in Höhe von 641 Millionen US-Dollar erzielen.

Gegenüber dem Geschäftsjahr 2017 konnte der Konzernumsatz um 30,5 % gesteigert werden. Wachstumstreiber war der Bereich Online Marketing Services, welcher um 38,5 % zulegen konnte. Der Bereich Membership wuchs mit 16,1 % deutlich schwächer, aber immer noch zweistellig.

Das Geschäft mit Online Kleinanzeigen ist äußerst profitabel. Im Geschäftsjahr 2018 wies das Unternehmen gerade einmal Umsatzkosten in Höhe von 209,5 Millionen US-Dollar aus. Der Bruttoertrag belief sich somit auf 1,7 Milliarden US-Dollar – was einer Bruttomarge (Gross Margin) von 89 % entspricht. Auch auf nachgelagerter Ebene bleibt das Unternehmen mit einer operativen Marge von 18,2 % sowie einer Nettoumsatzrendite von 16,2 % hochprofitabel. Der Free Cashflow lag mit 527 Millionen US-Dollar bei 28 % Free Cashflow-Marge deutlich über dem Wert des Jahresüberschusses von 310 Millionen US-Dollar.

Geschäftszahlen des dritten Quartals 2019 & Ausblick

Im dritten Quartal 2019 schwächte sich das Wachstum etwas ab. Die Gesamtumsätze stiegen gegenüber dem Vorjahreswert Q3/2018 nur noch um 17 % auf 4,3 Milliarden RMB.

Im Segment Online Marketing Services belief sich der Umsatzzuwachs auf 20 % – von 2,3 Milliarden RMB auf 2,8 Milliarden RMB. Der Bereich Membership konnte mit einem Zuwachs von einem Prozent von 1,2 Milliarden RMB nur noch ein kleines Wachstum aufzeigen.

Auch im dritten Quartal 2019 blieb das Internetservice-Unternehmen mit einem Non-GAAP operativen Ergebnis von 1,04 Milliarden RMB (Q3/2018: 857 Millionen RMB) hochprofitabel.

Der Ausblick für das vierte Quartal beschränkt sich auf die Prognose des Umsatzes. Erwartet werden hier Umsatzerlöse zwischen 4,05 und 4,15 Milliarden RMB, was einem Zuwachs gegenüber dem Vorjahreswert von 12 bis 15 % entsprechen würde. Damit würde sich die Wachstumsdynamik – wie auch schon in den Vorquartalen – weiter abschwächen.

Eine von Investments dominierte Bilanz!

An den Geschäfts- oder Firmenwerten (Goodwill) im Wert von 2,3 Milliarden US-Dollar lässt sich eine akquisitionsbasierte Wachstumsstrategie ablesen. Gemessen an der Bilanzsumme zum 30. September 2019 in Höhe von 5,7 Milliarden US-Dollar dominiert dieser Posten mit einem Anteil von über 40 % die Bilanz.

Auch wenn der Wert bedrohlich aussieht, er sollte weniger ein Problem darstellen, denn das Unternehmen verfügte über ein bilanziertes Eigenkapital von vier Milliarden US-Dollar bei Cash & Cash Equivalents im Wert von 240 Millionen US-Dollar. Zusammen mit den kurzfristigen Investments wird sogar ein Wert von 1,3 Milliarden US-Dollar erreicht.

Der Wert der langfristigen Investments beläuft sich gemäß Q3/2019-Bilanz auf über 1,2 Milliarden US-Dollar. Nach Angaben des Managements würden sich die Marktwerte der Beteiligungen auf über drei Milliarden US-Dollar summieren.

Aktienkursentwicklung von 58.com

Quelle: Wallstreet-Online.de; Aktienkurs an der NYSE in USD. Stand: 13.1.2020.

High-Growth-Investing Analyse

Stand: 10.1.2020.

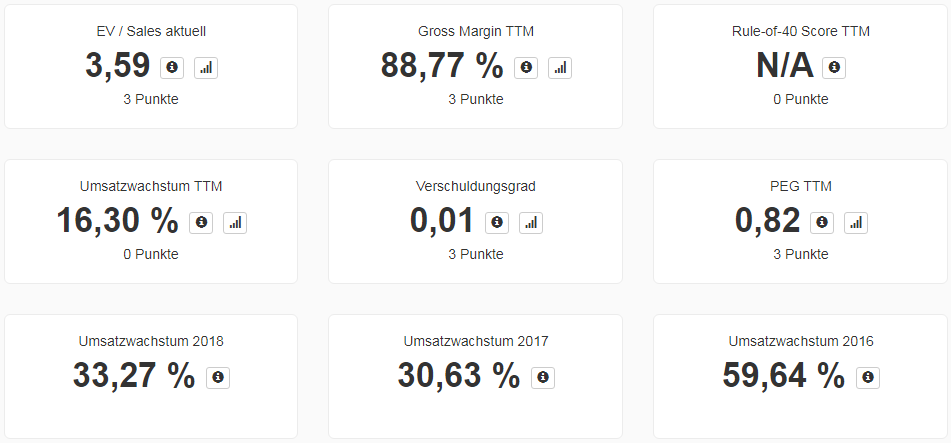

In der High-Growth-Investing Analyse erhält 58.com insgesamt 12 Punkte und ist damit ein aktueller Topscorer der HGI-Strategie. Eine Maximalpunktzahl von drei Punkten wurde in den Kategorien EV/Sales, PEG-Ratio, Gross Margin sowie dem Verschuldungsgrad erzielt.

Für das schwache Umsatzwachstum von 16,3 % gab es keinen einzigen Punkt. Erst ab einem Wachstum von 20 % hätte es zumindest einen Punkt gegeben.

Bewertung – Free Cashflow Rendite von 5,2 %

Gemessen an der aktuellen Marktkapitalisierung von 10,1 Milliarden US-Dollar ließe sich eine Free Cashflow Rendite auf Basis des 2018er Free Cashflows (527 Millionen US-Dollar) von 5,2 % errechnen. Der entsprechende Faktor beläuft sich auf 19,1. Auf Twelve-Trailing-Month-Basis liegt der Free Cashflow mit 583 Millionen US-Dollar sogar nochmal 10,6 % über dem 2018er-Wert und verbessert die Kennzahl entsprechend.

Fazit – Kein Investment!

Gemessen an der Bewertung erscheint die Aktie der 58.com für einen Wachstumswert günstig bewertet.

Das KGV der 58.com-Aktie ist in den vergangenen Jahren deutlich gesunken

Der Grund für die relativ niedrige Bewertung könnte in dem zurückgehenden Umsatzwachstum gesehen werden. Ursächlich für diese Wachstumsverlangsamung könnte wiederum die geringe Diversifikation sein. Das Unternehmen ist ausschließlich in China tätig und erzielt hier mit Kleinanzeigen für Immobilien und Jobinseraten 70 % seiner Umsätze. Da sich das Wirtschaftswachstum in China verlangsamt, trifft dies 58.com ebenfalls.

Auch falls das Geschäft von Online-Kleinanzeigen als extrem profitable Nische zwischen großen Plattformen weiterhin existieren kann, so fehlt es 58.com an Fantasie für weiteres Wachstum. Genau hier müsste sich 58.com neu erfinden und seinen adressierbaren Markt gezielt vergrößern, um Growth-Investoren zu begeistern.

Falls du bessere Wachstumsaktien suchst, dann könnte dir die Watchlist der HGI-Strategie vielleicht Alternativen aufzeigen.