Dividendenadel 2024 - Deutschland, Europa und USA

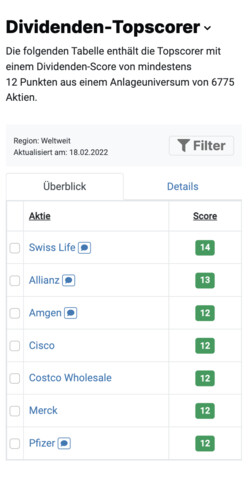

Täglich werden aus einem Aktienuniversum von 6.908 die besten Dividenden-Aktien analysiert. Dabei werden 66 Länder, 82 Branchen und 32 Indizes unter die Lupe genommen. Grundvoraussetzung sind 5 Dividendenzahlungen in Folge ohne Kürzung.

Weltweit - Dividendenadel | Small Cap

Aktuell gibt es 23 Large, Mid und Small Cap Aktien mit einer Dividendenkontinuität von 25 Jahren. Zu den Top Dividendenadel Aktien gehören im Oktober 2024 die Rubis Aktie, die UGI Corporation Aktie und die Emera Aktie. Die Tabelle mit soliden Dividenden-Aktien wird zuerst nach der Dividendenkontinuität (Nie gesenkt) sortiert. Im Anschluss wird die aktuelle Dividendenrendite betrachtet.

| Aktie | Div.-Score | Marktkap. | Immer erhöht | Nie gesenkt | Immer gezahlt | Wachstum 1 J. |

Wachstum 5 J. |

Wachstum 10 J. |

Div.-rendite aktuell Dividenden- rendite aktuell |

Div.-rendite 5 J. Dividenden- rendite 5 J. |

Payout 3 J. |

|---|

Weltweit - Dividendenadel | Small Cap

Aktuell gibt es 23 Large, Mid und Small Cap Aktien mit einer Dividendenkontinuität von 25 Jahren. Zu den Top Dividendenadel Aktien gehören im Oktober 2024 die Rubis Aktie, die UGI Corporation Aktie und die Emera Aktie. Die Tabelle mit soliden Dividenden-Aktien wird zuerst nach der Dividendenkontinuität (Nie gesenkt) sortiert. Im Anschluss wird die aktuelle Dividendenrendite betrachtet.

Dividendenadel-Kennzahlen im Einzelnen

Dividendensteigerungen (Immer erhöht)

Die Spalte Immer erhöht stellt die Anzahl der Jahre in Folge dar, die das Unternehmen seine Dividende erhöht hat. Immer erhöht bedeutet sinngemäß Dividendensteigerung.

Dividendenkontinuität (Nie gesenkt)

Die Spalte Nie gesenkt gibt die Dividendenkontinuität wieder. Hierbei geht es um die Anzahl der Jahre in Folge, die das Unternehmen seine Dividende nicht gesenkt hat. Eine gleichbleibende Dividende wirkt sich positiv auf die Dividendenkontinuität aus, während sich eine Dividendenkürzung negativ auswirkt.

Dividendenzahlungen (Immer gezahlt)

Bei Immer gezahlt handelt es sich um die Anzahl der Jahre in Folge, die das Unternehmen eine Dividende gezahlt hat. Dividendensteigerungen und Dividendenkürzungen werden hier nicht berücksichtigt. Alleine die Auszahlung einer Dividende spielt eine Rolle.

Dividendenwachstum: 1, 5 & 10 Jahre

Das Dividendenwachstum 1 Jahr ergibt sich aus der Veränderung der Dividende im Vergleich zum vorherigen Geschäftsjahr.

Beim Dividendenwachstum 5 und 10 Jahre wird das durchschnittliche jährliche Dividendenwachstum berechnet (engl. Compound Annual Growth Rate, kurz CAGR). Zur Berechnung wird zunächst die Dividendenzahlung des abgeschlossenen Geschäftsjahres durch die Dividendenzahlung des Geschäftsjahres vor 5 bzw. 10 Jahren geteilt. Danach wird aus dem Quotienten die fünfte bzw. zehnte Wurzel gezogen.

Dividendenrendite: 5 Jahre

Die Dividendenrendite 5 Jahre beschreibt die durchschnittliche Dividendenrendite der vergangenen 5 Geschäftsjahre. Sie berechnet sich als Quotient aus dem Durchschnitt der Dividendenzahlungen und dem Mittelwert der Börsenschlusskurse der letzten 5 Geschäftsjahre.

Payout: 1 & 3 Jahre

Das Payout 1 Jahr ergibt sich aus der Veränderung der Dividendenzahlungen im Verhältnis zum Gewinn je Aktie (EPS) im Vergleich zum vorherigen Geschäftsjahr.

Beim Payout 3 Jahre handelt es sich um die über 3 Jahre geglättete Ausschüttungsquote. Zur Berechnung wird die Summe aus sämtlichen Dividendenzahlungen geteilt durch den kumulierten Gewinn je Aktie der letzten 3 Geschäftsjahre.

Kostenlos registrieren

aktien.guide ist das Tool zum einfachen Finden, Analysieren und Beobachten von Aktien. Lerne von erfolgreichen Investoren und triff fundierte Anlageentscheidungen. Wir machen Dich zum selbstbestimmten Investor.