PagerDuty Aktie: Ein möglicher Profiteur der Corona-Pandemie?

Die Ausbreitung des Coronavirus hat nicht nur das Zusammenleben der Menschen auf der ganzen Welt grundlegend verändert. Auch das Arbeitsleben muss neu gestaltet und organisiert werden. Das Homeoffice boomt.

Bereits vor der Krise wurde diese Arbeitsweise als zukunftsorientiert angesehen, jedoch außerhalb der Tech-Industrie nur in einem geringen Ausmaß angenommen. Die aktuelle Pandemie scheint den Wandel nun zu beschleunigen. Neue Geschäftsmodelle entstehen und bestehende "First Mover" könnten als Profiteure dastehen.

Mit der PagerDuty Aktie (ISIN: US69553P1003) wollen wir heute ein solches Unternehmen vorstellen. Das in San Francisco ansässige Softwareunternehmen hat sich als ein führender Software-as-a-Service (SaaS) Anbieter für das Störungs-Management etabliert und könnte von einer räumlichen Dezentralisierung der Arbeitsplätze profitieren.

Ein starkes Wachstum von über 40 Prozent unterstreicht das starke Interesse an der Cloud-Plattform des Unternehmens, die im Zuge der Corona Pandemie noch mehr an Bedeutung gewonnen haben könnte.

Trotz des negativen Free Cashflows von zuletzt 5,4 Millionen US-Dollar bleibt die Finanzlage mit 351 Millionen US-Dollar an Cash und Investments sowie einer Eigenkapitalquote von über 70 Prozent solide. Ob die Aktie ein gutes Investment ist, soll im Folgenden untersucht werden.

Unternehmensprofil von PagerDuty

PagerDuty betreibt eine cloudbasierte Plattform für Störungs-Management (Incident Management). Diese sammelt Input-Daten aus nahezu jedem softwarefähigen System, korreliert und interpretiert die Daten, um anschließend Ereignisse und Handlungsempfehlungen für Teammitglieder zu identifizieren. Ein typischer Anwendungsfall ist die Benachrichtigung eines Systemadministrators über einen Ausfall einer Komponente in einem komplexen System. Früher erfolgten diese über kleine tragbare Funkmeldeempfänger, auch Pager genannt. Dadurch erklärt sich der Unternehmensname.

PagerDuty positioniert sich heute zeitgemäß als eine SaaS-Plattform mit Bezug zum Wachstumsbereich der künstlichen Intelligenz. Mit einem in der Branche üblichen Subskriptionsmodell wird die Plattform monetarisiert – ein ähnliches Modell wie bei SmartSheet. D.h. die Anwender zahlen monatliche Gebühren für die Nutzung.

Gegründet wurde das Technologieunternehmen im Jahr 2009 von den Universitätsabsolventen Alex Solomon, Andrew Miklas, and Baskar Puvanathasan. Nach einer Phase des starken organischen Wachstums folgte im April 2019 der IPO an der New York Stock Exchange.

Mit über 500.000 Nutzern der Plattform und einer Marktkapitalisierung von aktuell rund 1,6 Milliarden US-Dollar ist das Unternehmen für amerikanische Verhältnisse noch ein kleines Technologieunternehmen, verfügt aber über ein großes Potenzial.

PagerDuty sieht sich erst in der Anfangsphase der Erschließung des wachsenden Marktes für Digital Operations Management. Dieser soll sich nach Angaben von Jennifer Tejada, CEO des Unternehmens, auf über 100 Milliarden US-Dollar belaufen. Solche Angaben sind jedoch immer mit großer Vorsicht zu genießen.

Derzeit adressiert PagerDuty mit seinen Lösungen erst einen Bruchteil dieses Marktes. Gemäß dem Marktforschern von IDC soll sich das Marktvolumen von Incident Management Lösungen auf 25 Milliarden US-Dollar belaufen. Auf über 75 Milliarden US-Dollar wird der Markt für Real-Time Operations Plattformen geschätzt.

Die letzten Quartalszahlen und der Ausblick

Die hohe Nachfrage nach der Plattform für Real-time Operations macht sich auch in den Umsätzen des Unternehmens bemerkbar. So beliefen sich die Gesamtumsätze im Geschäftsjahr 2020, welches am 31. Januar 2020 endete, auf 166 Millionen US Dollar. Gegenüber dem Vorjahresvergleichswert von 118 Millionen US-Dollar beläuft sich das Wachstum auf 41 Prozent.

Beim Ergebnis (Net Income) wurde ein Verlust von 50 Millionen US-Dollar ausgewiesen. Dieser ist aber für High-Growth-Werte weniger von Bedeutung. Die Bruttomarge (Gross Margin) belief sich zum Geschäftsjahresende 2020 auf 85 Prozent.

Das vierte Quartal konnte dabei weniger überzeugen. So wurden die Gesamtumsätze mit 46 Millionen US-Dollar um gerade einmal 36 Prozent gegenüber dem Vorjahreswert von 34 Millionen US-Dollar gesteigert.

Trotz leicht höherer Bruttomarge von 86 Prozent wurde mit 10,4 Millionen US-Dollar ein Verlust ausgewiesen, der nochmals deutlich über dem vergleichbaren Vorjahresverlust des vierten Quartals 2019 von 6,2 Millionen US-Dollar lag. Auf Ebene des operativen Cashflows wurde aber ein positiver Wert von 1,8 Millionen US-Dollar erwirtschaftet – das dritte Quartal infolge. Der Free Cashflow war mit -0,2 Millionen US-Dollar im vierten Quartal noch leicht negativ.

Beim Ausblick für das Geschäftsjahr 2021 bleibt der Vorstand aber vorsichtig optimistisch. Erwartet werden Gesamtumsätze in einer Spanne zwischen 208 und 213 Millionen US-Dollar, was einer Wachstumsrate von 25 bis 28 Prozent entspricht und einer deutlichen Verlangsamung des Wachstums gleichkommt.

Non-GAAP soll sich der Verlust je Aktie zwischen 0,31 und 0,25 US-Dollar belaufen. Die ausstehende Aktienanzahl wird mit 79 Millionen Anteilen prognostiziert. Zum Vergleich: zum Geschäftsjahresende 2020 belief sich der Verlust je Aktie auf 0,77 US-Dollar, die Anzahl der ausstehenden Aktien betrug 77 Millionen Stück.

Der Ausblick des Geschäftsjahres 2021 bezieht sich auf den Stichtag des 18. März 2020 und beinhaltet teilweise die Auswirkungen der Corona-Pandemie. Das Unternehmen sieht sich als ein Profiteur der Pandemie, da nun viele Menschen von zu Hause aus arbeiten und gezwungen seien, Online-Tools zur Kollaboration zu nutzen. Auch im Aktienkurs kann man von dieser Fantasie etwas ablesen.

Aktienkursentwicklung

Trotz starker Nachfrage nach Aktien des Unternehmens am ersten Handelstag, welche den Aktienkurs um nahezu 60 Prozent explodieren ließ, hielt die anfängliche Euphorie nicht lange an. Das Softwareunternehmen erreichte zwei Monate später, bei 57,37 US-Dollar, seinen Höchstkurs. Seither ging es nur noch abwärts. Selbst der ursprüngliche IPO-Preis von 24 US-Dollar wurde mit Allzeittiefs im März und April 2020 bei knapp 15 US-Dollar deutlich unterschritten.

Aktienkursentwicklung seit IPO an der NYSE. Stand: 24.04.2020; Quelle: Wallstreet-Online.de

Die PagerDuty Aktie in HGI-Kennzahlen

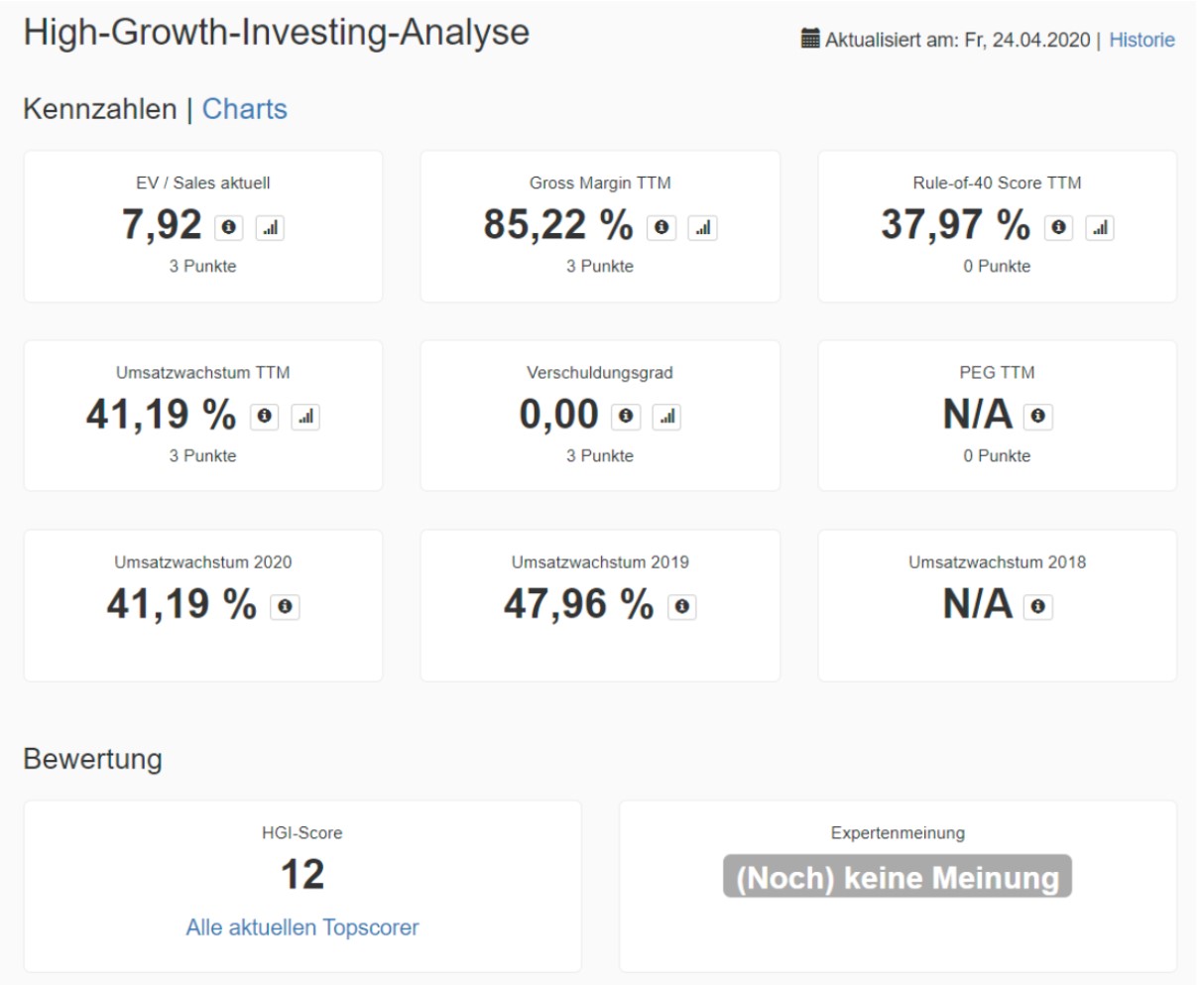

Ein Blick auf die Kennzahlen der High-Growth-Investing-Analyse zeigt, dass PagerDuty ein aktueller HGI Topscorer ist.

Das Unternehmen überzeugt bei der Bewertungskennzahl EV/Sales, dem Umsatzwachstum, der Verschuldung sowie mit einer hohen Gross Margin. Für alle vier Kategorien gab es jeweils drei Punkte.

Keine Punkte gab es für den Score der Rule-of-40 sowie dem PEG-Ratio. Letztere Kennzahl setzt das Kurs-Gewinn-Verhältnis in Relation zum Wachstum. Da PagerDuty einen Verlust erzielt hat, konnte hier auch kein Kennzahlenwert errechnet werden.

Der Wert der Rule-of-40 errechnet sich auf Basis einer Umsatzwachstumsrate von 41,2 Prozent, zu der die negative Free Cashflow Marge von 3,2 Prozent addiert wurde. Mit einer Summe von knapp 38 Prozent bleibt der Wert unter der wichtigen Marke von 40 Prozent, ab der es einen Punkt geben würde.

Da das Umsatzwachstum im Jahr 2021 auf unter 30 Prozent fallen soll, müsste die Free Cashflow Marge auf über 10 Prozent steigen, damit hier zukünftig ein Punkt generiert wird – aus unserer Sicht ist das ein ambitioniertes Unterfangen.

Bewertung

Für ein Wachstumsunternehmen wie PagerDuty lohnt sich der Blick auf die Bewertungskennzahl EV/Sales. Diese beläuft sich aktuell auf 7,9 und ist für ein Unternehmen, das in den letzten Jahren mit über 40 Prozent pro Jahr gewachsen ist, attraktiv. In der HGI-Analyse gab es entsprechend drei Punkte.

Analyse der PagerDuty Aktie – Fazit

Auch wenn sich PagerDuty als ein führendes Unternehmen in einem wachsenden Markt sieht und diese Stellung auch bis 2019 mit einem starken Wachstum untermauert, so überzeugt die aktuelle Wachstumsdynamik nicht.

Mit einem erwarteten Umsatzwachstum von 25 bis 28 Prozent für das aktuelle Geschäftsjahr 2021 signalisieren diese Raten eine deutliche Abschwächung der Wachstumsdynamik. Es scheint so, als ob der adressierbare Markt deutlich weniger groß ist, als sich das Management dies vorgestellt hat. Vielleicht ist hier auch eine verstärkte Konkurrenzsituation mit Atlassian and Splunk entstanden, die nun das Wachstum hemmt.

Etwas Zuversicht kann durch die aktuelle Pandemie entstanden sein, denn Cloud-Anbieter für das Homeoffice sind in der aktuellen Lage gefragt wie nie. Wie stark PagerDuty hier am Ende profitiert, muss aber erst noch abgewartet werden. Bisher stehen Unternehmen wie Slack, Microsoft, Teamviewer oder Zoom Video Communications stärker im Fokus der Investoren.

Fraglich ist darüber hinaus, warum einige der führenden Köpfe des Unternehmens sich regelmäßig von Aktien trennen. Ein Vertrauensbeweis in die Zukunft des Unternehmens sieht anders aus. Vielleicht nimmt die Aktienkursentwicklung hier etwas vorweg. Die PagerDuty Aktieschafft es damit aktuell nicht auf die Watchlist der HGI-Strategie.Wenn Du wöchentlich neue Investmentideen gemäß den Anlagestrategien von Susan Levermann und Stefan Waldhauser per Mail bekommen möchtest, dann kannst Du jetzt unseren kostenlosen aktien.guide Newsletter abonnieren.