Warum die Lufthansa mit einem KGV von 5,7 nur bedingt ein Kauf ist!

In einer Welt, die von einer Öffnung der Weltmärkte und Zunahme des Welthandels geprägt ist, kann man einen deutlichen Anstieg des Personen- und Warenverkehrs wahrnehmen.

Auch wenn diese zyklische und konjunkturabhängige Branche nicht einfach ist und von vielen Einflussfaktoren bestimmt wird, so gibt es in Deutschland ein Unternehmen, dass über sein Angebot an Flugdienstleistungen von genau diesem globalen Wachstumsmarkt profitiert.

Hierbei handelt es sich um die Lufthansa Group (ISIN: DE0008232125), die sich durch ein aktuell günstiges KGV von 5,7 mit hoher Dividendenrendite auszeichnet. Auch in der Levermann-Analyse wird das Unternehmen mit einem Kaufurteil bewertet.

Ob diese statischen Bewertungskennzahlen eine tatsächlich günstige Lufthansa Aktie anpreisen oder ob die Aktie einfach nur ein Value-Trap ist, das versuchen wir im Folgenden herauszufinden.

Kurzporträt der Lufthansa Group

Die Lufthansa Group ist ein weltweit führender Luftverkehrskonzern, der in den drei Geschäftsfeldern Network Airlines, Eurowings und Aviation Services tätig ist. Das Unternehmen wird dem Transportsektor zugeordnet.

Im Geschäftsfeld Network Airlines erwirtschaftete die Lufthansa Group im Geschäftsjahr 2018 rund 61 % der Konzernumsätze bei einer – für eine Airline – ansehnlichen bereinigten EBIT-Marge von 10,7 %. Die Umsatzerlöse des Geschäftsfeldes konnten dabei mit 5 % moderat gesteigert werden.

Das Segment Eurowings gruppiert die Billig-Airlines unter sich und war im Geschäftsjahr 2018 mit einem Umsatzzuwachs von 19 % der Wachstumstreiber der Lufthansa Group. Insgesamt wurden in diesem Segment 4,2 Milliarden Euro erlöst. Das bereinigte EBIT war allerdings mit -231 Millionen Euro deutlich negativ.

Auf Konzernebene erzielte die dem Deutschen Aktienindex DAX zugehörige Lufthansa Group im Geschäftsjahr 2018 einen konsolidierten Umsatz von 35,8 Milliarden Euro bei einem Konzernergebnis von 2,1 Milliarden Euro. Insgesamt starteten die Flugzeuge die Kranich-Airline 1,2 Millionen Mal und beförderten über 142 Millionen Passagiere auf einer Wegstrecke von 285 Millionen Sitzkilometern.

Langfristig gesehen ist der in Köln ansässige Flugkonzern damit über einen Zehnjahreszeitraum durchaus ein moderater Wachstumswert, denn im Jahr 2009 belief sich die Anzahl der Fluggäste noch auf 77,3 Millionen bei einer Anzahl an verkauften Sitzkilometern von 162 Millionen. Der Umsatz erreichte vor zehn Jahren einen Wert von 22,3 Milliarden Euro bei einem Konzernergebnis von -34 Millionen Euro. Es gilt allerdings zu beachten, dass dieses Wachstum vor allem aufgrund einiger Akquisitionen wie Air Berlin u.a. zu verdanken ist. Es ist seit langem Teil der Lufthansa-Strategie, eine aktive Rolle bei der Konsolidierung des europäischen Flugverkehrmarktes zu spielen.

Wie man an der langfristigen Ergebnisdynamik gut erkennen kann, ist die Lufthansa Group aufgrund ihrer Abhängigkeit von den Energiemärkten (Kerosinpreisen), den Personalkräften sowie der konjunkturellen Entwicklung ein stark zyklisches Unternehmen. Daher kam es in den letzten zehn Jahren immer wieder zu starken Ergebniseinbrüchen.

Die letzten Quartalszahlen und der aktuelle Ausblick

In den ersten neun Monaten des Geschäftsjahres 2019 wurden die Konzernumsatzerlöse um 2 % auf 27,7 Milliarden Euro gesteigert. Das Konzernergebnis lag mit gut einer Milliarde Euro um 43 % unter dem vergleichbaren Vorjahreswert von 1,8 Milliarden Euro.

Ein ähnliches Bild entnimmt man den Leistungsdaten des Flugkonzerns für die ersten drei Quartale. Die Zahl der Flüge wurde um 2 % auf 898.000 gesteigert, die Anzahl der Fluggäste erhöhte sich um 3 % auf 112 Millionen und die Zahl der verkauften Sitzkilometer belief sich auf 227 Millionen (+5 %).

Spannend wird es bei dem Ausblick für das Gesamtjahr 2019, denn hier erwartet die Lufthansa Group ein Umsatzwachstum im niedrigen einstelligen Prozentbereich bei einer bereinigten EBIT-Marge zwischen 5,5 und 6,5 % (im Geschäftsjahr 2018 belief sich die bereinigte EBIT-Marge auf 7,9 %). Die Prognose aus dem ersten Halbjahr 2019 wurde damit im Wesentlichen bestätigt.

Langfristige Kursentwicklung der Lufthansa Group

Quelle: Wallstreet-Online.de; Aktienkurs der Lufthansa Group im Xetra-Handel vom 13.1.2020 in Euro.

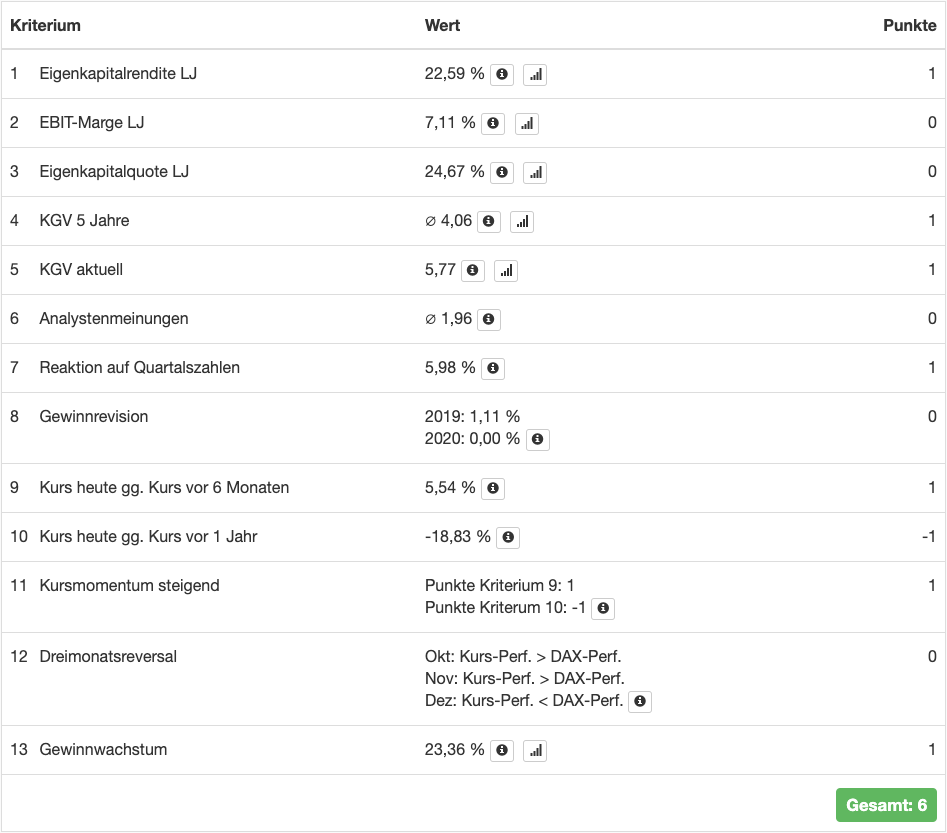

Levermann-Score vom 10.01.2020

In der Levermann-Analyse erreicht die Lufthansa Group mit einem Gesamtscore von sechs Punkten einen Wert, der gemäß Levermann-Strategie für eine Kaufempfehlung ausreichend ist. Eine solche Empfehlung findet statt, wenn der Punktescore bei Large Caps einen Wert von mind. vier Punkten überschreitet. Small Caps müssen mindestens sieben Punkte erreichen.

Fundamental gesehen erhielt die Lufthansa Group für den Wert der Eigenkapitalrendite von 22,6 % sowie dem zweistelligen Gewinnwachstum von 24,1 % jeweils einen Punkt.

Aufmerksame Leser werden hier bemerken, dass das Gewinnwachstum der Lufthansa Group für das Gesamtjahr 2019 deutlich negativ ausfallen wird.

Der aktien.guide schaut hier allerdings in die Zukunft und berechnet das Gewinnwachstum mit dem erwarteten Ergebnis je Aktie von 2,74 Euro für 2019 und vergleicht diesen Wert mit dem erwarteten Ergebnis je Aktie für das Jahr 2020 von 3,40 Euro. (Aktien mit einem hohen Gewinnwachstum in der Levermann-Strategie können hier eingesehen werden: Levermann-Aktien mit hohem erwarteten Gewinn)

Weitere Punkte gab es für die Reaktion auf die Veröffentlichung der Quartalszahlen, die wirklich günstigen Kurs-Gewinn-Verhältnisse (kurz- und langfristig), die positive Kursperformance in den letzten 6 Monaten und das steigende Kursmomentum. Einen Punktabzug erhielt die Lufthansa Group für die schlechte Kursperformance von -18.83 % über einen Einjahreszeitraum.

Analyse der Lufthansa Aktie – Fazit

Im Wesentlichen kann man die Lufthansa-Aktie als einen moderaten Wachstumswert mit einer guten Marktpositionierung klassifizieren. Das größte Wagnis bei einem Engagement in die Lufthansa Group könnte in den konjunktursensiblen sowie energie- und personalintensiven Variablen gesehen werden – die Lufthansa tankte im Jahr 2018 für über 6 Milliarden Euro ihre Flieger!

Auch die hohen Personalkosten von über 8,8 Milliarden Euro im Jahr könnten ein belastender Faktor sein, sofern die Gewerkschaften wieder einen Streik ausrufen und es zu keiner schnellen Einigung kommt.

Aber mal im Ernst, selbst wenn sich das Ergebnis aus dem Jahr 2018 von 4,58 Euro halbiert, so wäre die Aktie damit immer noch günstig bei einem aktuellen Kurs von 15,60 Euro. Das KGV errechnet sich dann mit 6,8!

Geht man für das Jahr 2020 wieder von steigenden Gewinnen aus, so könnte die Aktie der Lufthansa Group in der Tat eine Value-Aktie sein.

Gewinne sind allerdings keine Free Cashflows. Gerade bei kapitalintensiven Unternehmen, die viel investieren müssen, verzerrt eine Betrachtung der Gewinne den Blick auf das Wesentliche. Im Jahr 2018 wurde mit 250 Millionen Euro ein Free Cashflow erzielt, der deutlich unter dem 2018er Gewinn sowie unter dem Free Cashflow des Vorjahres von 2,1 Milliarden Euro lag. In den letzten zehn Jahren belief sich der jährliche Free Cashflow im Durchschnitt auf etwas über 920 Millionen Euro – ein Wert, der für eine aktive Konsolidierung hilfreich sein könnte. Für Aktionäre könnte dieser aber zu gering sein, um weiter eine gleichbleibend hohe Dividende (derzeit 5 % Dividendenrendite) zu erwarten.

Bei der Betrachtung des langfristigen Aktienkurses zeigt sich, dass die Lufthansa-Aktie sich im mittleren Korridor befindet und damit für einen zyklischen Wert attraktiv sein kann.

Negativ wirken sich aktuell einige Sachverhalte aus: so schwächt sich das weltweite Wirtschaftswachstum ab und für den deutschen Luftverkehr wird mit einem leichten Rückgang der Passagierzahlen gerechnet. Auch lassen sich steigende Kerosinpreise vernehmen.

Es könnte daher gut sein, dass auch die Lufthansa Group einige Flugverbindungen aus dem Portfolio streicht – was prinzipiell nicht schlecht ist, denn im Segment Eurowings werden Verluste erzielt. Andererseits könnte dies zu rückläufigen Umsätzen und Ergebniseinbußen führen.

Ein weiterer, in der Vergangenheit weniger wichtiger Faktor, ist in den Flug-Shaming-Debatten zu sehen. Diese könnten sich für die Lufthansa Group zu einem wahren Problem entwickeln.

Ein erster Ansatz aus der Politik wird die Fluglinien-Betreiber bereits in naher Zukunft mit einer geplanten Erhöhung der Luftverkehrssteuer treffen. Wie sich diese und das neue Öko-Gefühl der Greta Thunberg Anhänger auf das Konsumverhalten auswirken wird, bleibt für die Zukunft ein Risiko.