Hannover Rück Aktie: Ein spannendes Langfrist-Investment?

Der Versicherungssektor ist ein elementarer Bestandteil der Wirtschaft und könnte auch in einem gut diversifizierten Portfolio als Diversifikation geeignet sein. So zumindest die Theorie.

Zu einem Teilbereich des Versicherungssektors gehören auch die Rückversicherer. Ihr Geschäftsmodell besteht darin, die Risiken der Erstversicherer abzusichern. Sie erfüllen damit eine elementar wichtige Aufgabe. Interessanterweise teilt sich der Markt auf nur wenige große Anbieter auf. Zu einem solchen lässt sich auch die Hannover Rück Aktie (ISIN: DE0008402215) zählen. Seit Jahresbeginn konnte die Aktie fast 20 Prozent zulegen:

Die Hannover Rück Aktie wurde bis vor kurzem in der Levermann-Analyse mit einem Kaufen-Urteil geadelt. Das zweistellig erwartete Ergebniswachstum bei einer objektiv fairen Bewertung überzeugt auf den ersten Blick. Ob die Aktie, die seit Jahren hohe Dividenden an die Aktionäre ausgeschüttet, damit ein Kauf ist? Dieser Frage wollen wir mit der nachfolgenden Aktienanalyse auf den Grund gehen.

- Die Hannover Rück Aktie ist ein führender Rückversicherer

- Aktie lockt mit solider Dividende und möglicherweise fairen Bewertung

- Zweistelliges Ergebniswachstum wird prognostiziert

Unternehmensprofil – drittgrößter Rückversicherer der Welt

Der Versicherungskonzern Hannover Rück gehört mit Bruttoprämien im Geschäftsjahr 2020 von fast 25 Milliarden Euro zu dem drittgrößten Rückversicherer der Welt. Er spielt in einer Liga mit Unternehmen wie Swiss Re oder der Münchener Rück. Der Hannoveraner MDAX-Konzern ist in den strategischen Geschäftsfeldern der Schaden-Rückversicherung sowie der Personen-Rückversicherung tätig und bietet seine Lösungen weltweit an.

Eine Rückversicherung stellt vereinfacht gesprochen eine Absicherung für Versicherungsunternehmen im Falle außerordentlich hoher Belastungen dar. Es handelt sich somit um eine Übertragung von Risiken, die das normale Maß übersteigen. So wird gewährleistet, dass die Erstversicherer – die das Geschäft mit dem Endkunden betreiben – ihre Zahlungsverpflichtungen im Schadensfall leisten können.

Für die Erstversicherer bedeutet eine Rückversicherung eine erhöhte Planbarkeit. Schließlich weiß man, dass man nur bis zu einem bestimmten Grad für Katastrophen haften muss. Darüber hinausgehende Beträge werden von dem Rückversicherer übernommen. Eine Rückversicherung schützt somit den Erstversicherer vor außergewöhnlichen Verlusten und verringert damit die Schwankungen seines Geschäfts.

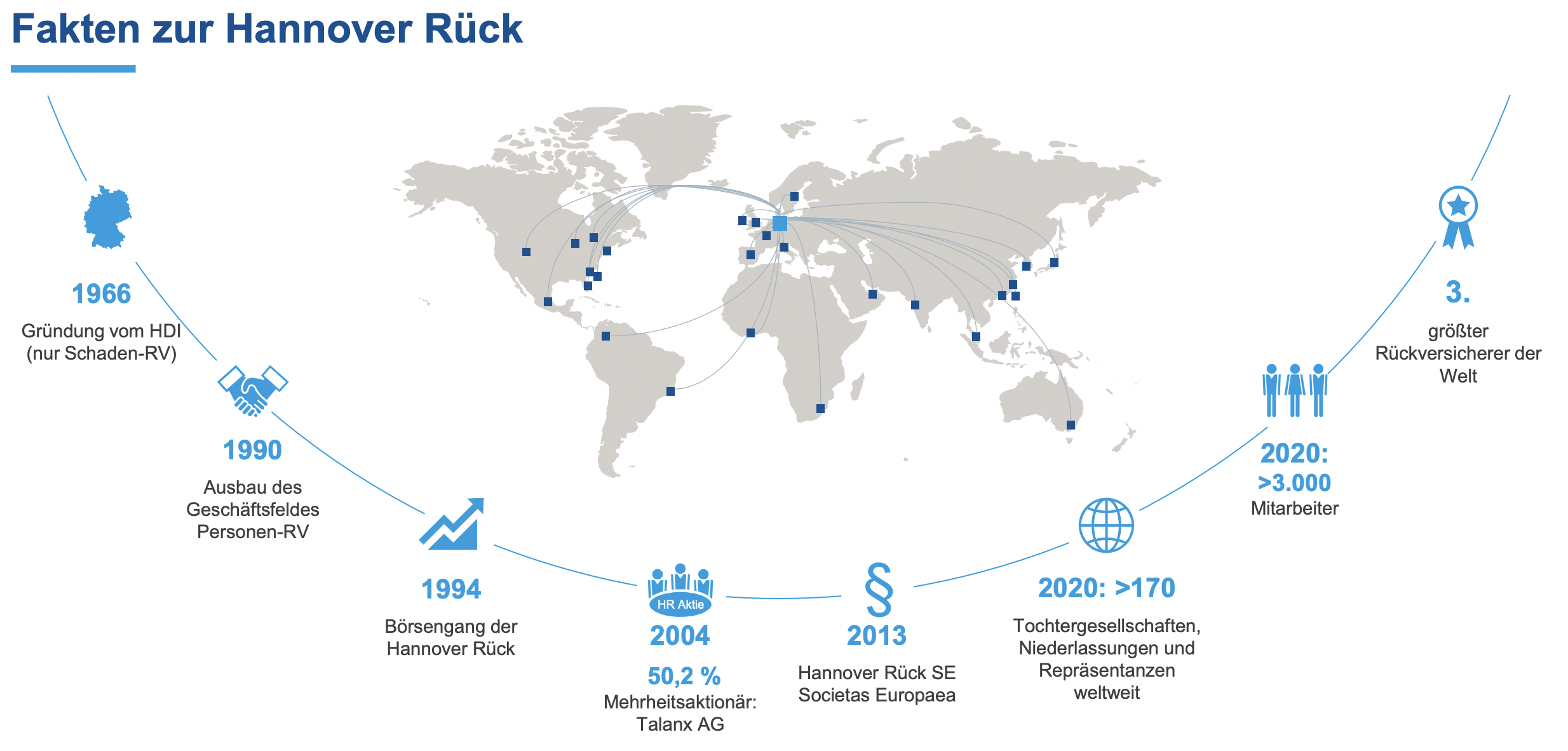

Im Rückversicherungsmarkt ist die Hannover Rück ein Urgestein. Bereits im Jahr 1966 wurde das Unternehmen gegründet. Seither wurde auf dem Weltmarkt eine führende Stellung erarbeitet. Großaktionär des Unternehmens ist mit 50,2 Prozent die ebenfalls börsennotierte Talanx (Talanx Aktienanalyse). Die folgende Grafik aus der Unternehmenspräsentation der Hannover Rück veranschaulicht die groben Fakten zu dem Unternehmen:

Im Geschäftsjahr 2020 wurden Bruttoprämien in Höhe von fast 25 Milliarden Euro eingenommen. Im Vergleich zu dem Vorjahr entspricht dies einem Zuwachs von 9,6 Prozent. Währungsbereinigt lag der Zuwachs sogar bei 12 Prozent. Weniger erfreulich sah es bei dem operativen Ergebnis, dem EBIT, aus. Es verringerte sich um 34,5 Prozent auf 1,2 Milliarden Euro. Auch das Konzernergebnis lag mit 883 Millionen Euro um 31,2 Prozent unter dem Wert des Vorjahres.

Positiv wirkten sich verbesserte Preise und Konditionen für den Rückversicherungsschutz aus, was eine Erklärung für die gestiegenen Bruttoprämien ist. Im Gegensatz dazu hatte die Corona-Pandemie einen negativen Einfluss. Die Hannover Rück bezifferte den “Covid-19 Schadenskomplex” im Jahr 2020 allein in der Schaden-Rückversicherung auf 950 Millionen Euro. Zudem führten große Unwetterschäden in den USA zur einer dreistelligen Millionenbelastung. Auch wurde der Konzern durch die Explosion im Hafen von Beirut zur Kasse gebeten.

Die Netto-Großschadenbelastung lag im Geschäftsjahr 2020 mit 1,6 Milliarden Euro deutlich über dem vorgesehenen Großschadenbudget von 975 Millionen Euro, was am Ende eine Erklärung für das stark rückläufige Ergebnis war. Entsprechend schwach fiel die kombinierte Schaden-Kosten-Quote mit 101,6 Prozent aus. Diese Kennzahl setzt die Kosten für eingetretene Schäden sowie für Verwaltungs- und Vertriebsaufwendungen in Relation zu den Prämieneinnahmen. Ein Wert von über 100 zeigt, dass mit dem reinen Versicherungsgeschäft ein Verlust generiert wurde.

Die letzten Quartalszahlen und der Ausblick auf 2021

Deutlich besser scheint es im ersten Halbjahr 2021 zu laufen. Hier lag die Schaden-Kosten-Quote mit 96 Prozent wieder deutlich unter der magischen 100-Prozent-Marke. Auch wurden die Bruttoprämien währungsbereinigt mit 14,2 Prozent wieder deutlich zweistellig gesteigert. Insgesamt beliefen sich die Bruttoprämien auf 14,5 Milliarden Euro. Das EBIT kehrte auf das Niveau vor der Pandemie zurück. Hier wurde ein Wert von 956 Millionen Euro für das erste Halbjahr 2021 ausgewiesen – ein Plus von fast 90 % im Vergleich zum Vorjahr.

Aufgrund der im Rahmen der Erwartungen liegenden Zahlen wurde der Ausblick für das Gesamtjahr 2021 bestätigt. Demnach erwartet das Management einen Nettokonzerngewinn zwischen 1,15 und 1,25 Milliarden Euro. Voraussetzung ist natürlich, dass die Großschadenbelastung den Erwartungswert von 1,1 Milliarden Euro nicht signifikant übersteigt. Auch sollten keine negativen Entwicklungen am Finanzmarkt stattfinden, damit das Gewinnziel erreicht werden kann. Neben den Schadensereignissen beeinflusst auch die Kapitalrendite der am Finanzmarkt investierten Prämien das Ergebnis.

Wichtige Kennzahlen aus der Levermann-Analyse

In der Levermann-Analyse erhält die Hannover Rück Aktie einen Score von drei Punkten. Im Vormonat lag noch ein deutliches Kaufen-Urteil zugrunde. Besonders technische Kennzahlen sorgten für einen Punkteverfall.

Aus fundamentaler Sicht überzeugt die Hannover Rück Aktie nach wie vor mit einer Eigenkapitalquote von 17 Prozent. Für ein Industrieunternehmen gilt ein solcher Wert als schwach. Anders bei der Hannover Rück: Ein Unternehmen der Finanzindustrie erhält gemäß der Strategie eine positive Beurteilung. Hier gibt es für eine Eigenkapitalquote von mehr als 10 Prozent bereits einen Pluspunkt.

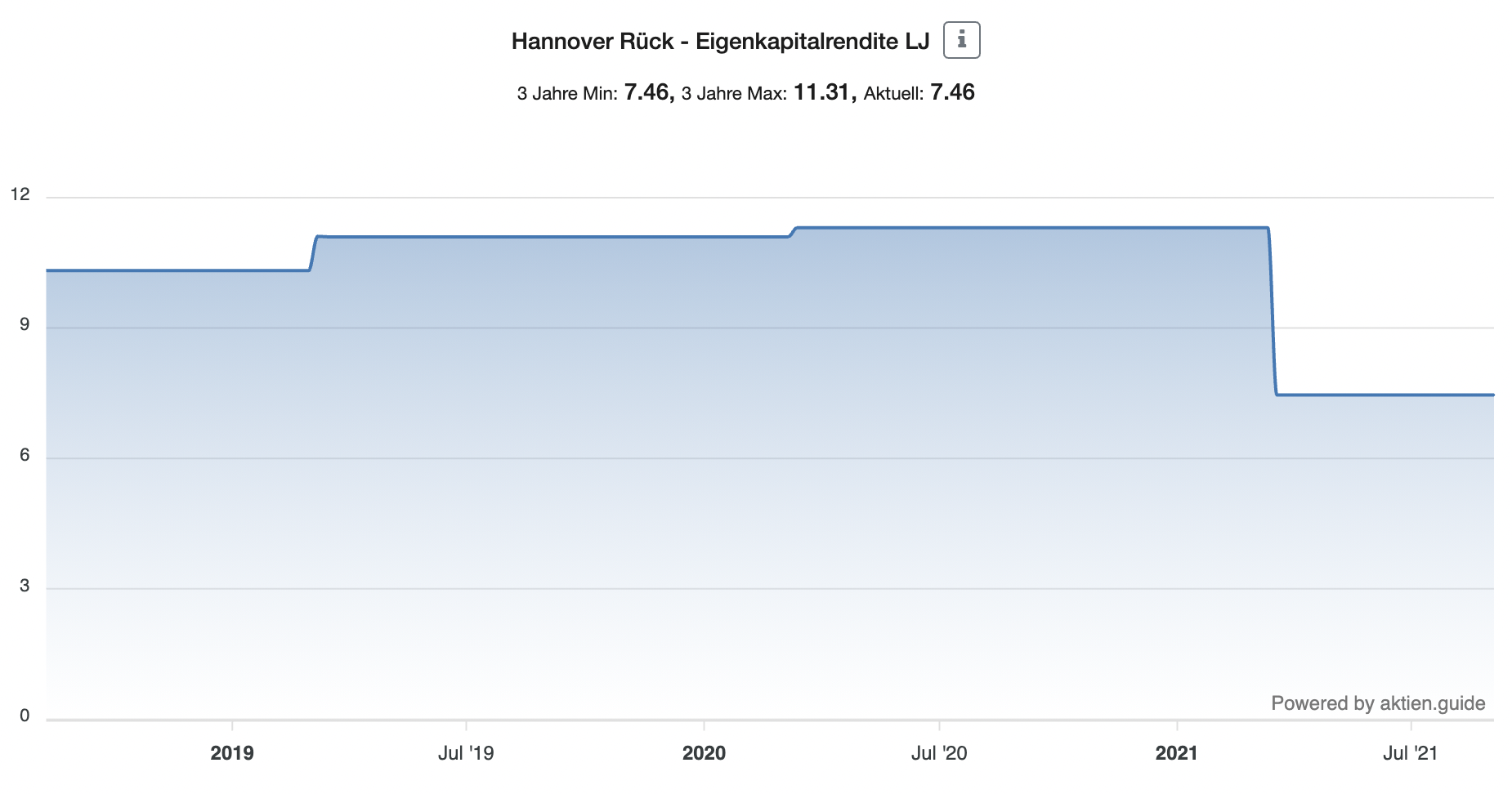

Darüber hinaus kann die Hannover Rück mit einem erwarteten Gewinnwachstum von 14,1 Prozent in der Analyse überzeugen, wie der obige Chart zeigt. Weniger überzeugend zeigt sich die für Finanzunternehmen wichtige Eigenkapitalrendite:

Sie erreichte im Geschäftsjahr 2020 einen Wert von gerade einmal 7,5 Prozent. In der Levermann-Analyse gibt es für einen Wert von weniger als 10 % einen Punktabzug.

Zu bedenken bleibt, dass das Versicherungsgeschäft zyklisch ist und die Kennzahl im laufenden Jahr wieder – wie auch in den Vorjahren – zweistellig werden könnte.

Bewertung der Hannover Rück Aktie

Mit einem erwarteten Kurs-Gewinn-Verhältnis von 14,3 gehört die Hannover Rück Aktie nicht zu den Aktien mit attraktiven KGV in der Levermann-Strategie. Dennoch könnte man bei einem zweistellig erwarteten Ergebniswachstum von einem fairen Preis ausgehen.

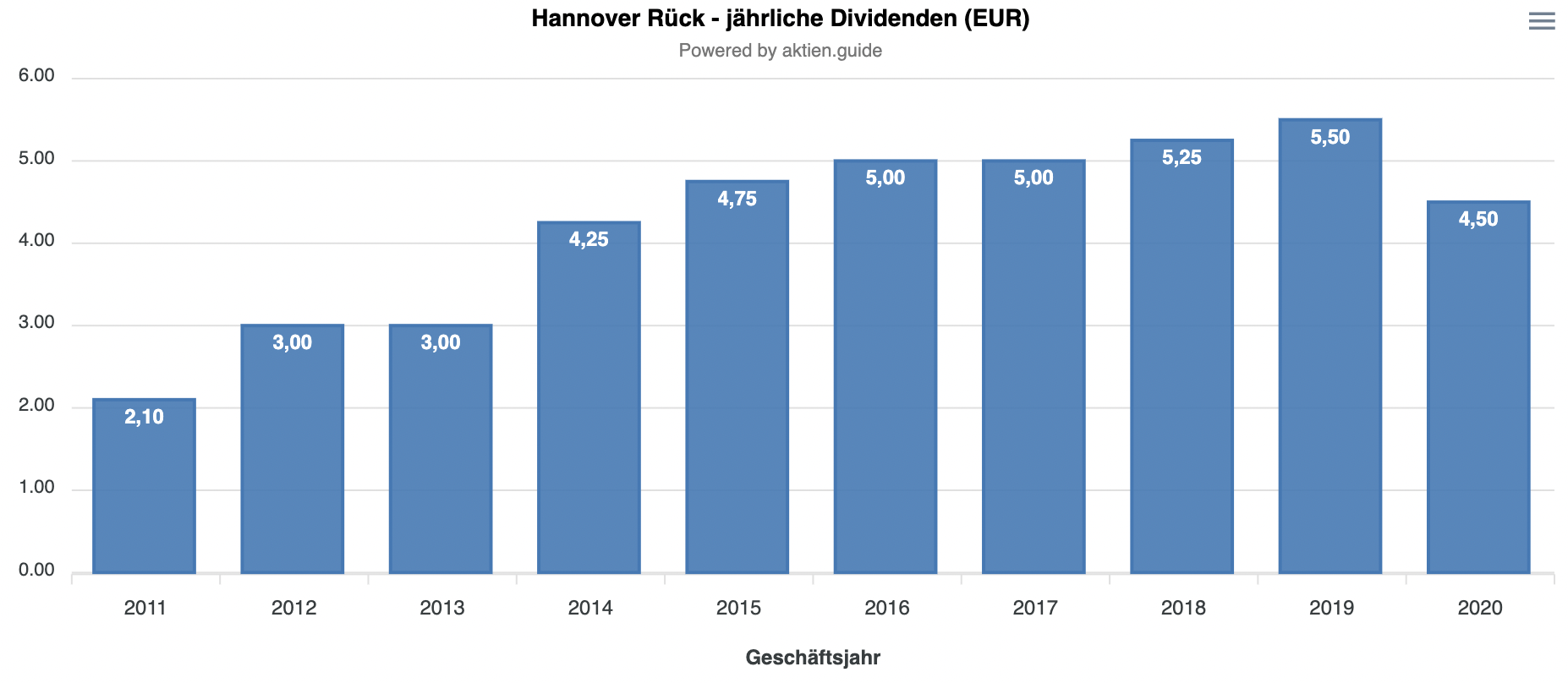

Auch gibt es eine aktuelle Dividendenrendite von fast 3 Prozent. Historisch gesehen lag die Rendite in den vergangenen zehn Jahren sogar bei fast 5 Prozent. Zudem konnte man über viele Jahre eine steigende Dividende verzeichnen. Der Dividendenverlauf war aber alles andere als kontinuierlich. Häufig lag die Dividende auf dem Niveau des Vorjahres. Nach der Dividenden-Analyse erhält die Aktie deswegen für die Kontinuität keine Punkte.

Für das letzte Geschäftsjahr wurde eine Dividendenkürzung von 18,2 Prozent auf 4,50 Euro vorgenommen. Anzumerken ist, dass in den oben gezeigten Dividendenzahlungen häufig Sonderdividenden enthalten sind. Sie erhöhten die Gesamtdividende und verzerrten damit das Gesamtbild.

Fazit zur Hannover Rück Aktie

Die Hannover Rück Aktie kann man im Versicherungssektor als eine Value-Aktie mit bedeutender Marktstellung betrachten. Auch handelt es sich um einen Konzern mit Tradition und einem mehr oder weniger leicht verständlichem Geschäftsmodell.

Als ein Unternehmen des Finanzsektors wirken sich die marktüblichen Kapitalmarktschwankungen auf das Geschäft aus. Zusätzlich belasten regelmäßig Schadengroßereignisse die Ergebnisse. Diese könnten aufgrund des Klimawandels zukünftig eine immer größere Dimension einnehmen, was auch für Investoren ein Risiko darstellen kann.

Die zuletzt gelieferten Halbjahreszahlen deuten derweil auf einen planmäßigen Geschäftsverlauf im laufenden Jahr hin. Denkbar wäre, dass ein hohes Vorkrisen-Konzernergebnis erreicht werden kann. Sollte dieser Fall eintreten, dann könnte auch die Dividende wieder auf alte Rekordwerte steigen.

Dividende hin oder her, die Aktie könnte mit einem erwarteten Kurs-Gewinn-Verhältnis von 14 fair bewertet sein. Von einem Schnäppchen kann man jedoch nicht sprechen. Schließlich werden Wettbewerber wie die Münchener Rück mit einem erwarteten Kurs-Gewinn-Verhältnis von 11,8 gehandelt. Und auch die Swiss RE ist mit einem erwarteten KGV von 12,3 deutlich günstiger zu haben.

Alles in allem könnte die Hannover Rück Aktie damit eine Halteposition in einem gut diversifizierten Portfolio darstellen.

Willst Du wöchentlich neue Investmentideen und kostenlose Aktienanalysen bekommen, die nach der Levermann-, High-Growth-Investing- oder Dividenden-Strategie ausgewählt wurden? Dann kannst Du jetzt unseren kostenlosen aktien.guide Newsletter abonnieren.

Der Autor und/oder mit dem aktien.guide verbundene Personen oder Unternehmen besitzen oder können Anteile der Hannover Rück besitzen. Dieser Beitrag stellt eine Meinungsäußerung und keine Anlageberatung dar. Bitte beachte die rechtlichen Hinweise.