Fraport Aktie: Warum der Flughafenbetreiber trotz Rekordumsätze kein Kauf ist!

In Zeiten von Null-Zinsen könnten höher rentierliche Infrastrukturinvestitionen oder -projekte für Investoren eine interessante Alternative darstellen.

Ein Unternehmen, welches mit in dem Betrieb von Flughäfen auf der ganzen Welt genau in einem solchen Umfeld tätig ist, möchten wir heute mit der Fraport Aktie (ISIN: DE0005773303) vorstellen. Das Unternehmen ist seit letzter Woche wieder auf der Levermann-Topscorer-Liste zu finden und belegt dort gleich einen Spitzenrang. Ob das Unternehmen wirklich ein Kauf sein kann, das werden wir im Folgenden überprüfen.

Das Kerngeschäft der Fraport – Der Betrieb von Flughäfen

Die Frankfurter Fraport ist eine Betreibergesellschaft von aktuell 30 Airports in elf Ländern. Das Gründungsjahr der Fraport lässt sich auf das Jahr 1924 zurück verfolgen. Seither besitzt das Unternehmen über 95 Jahre Erfahrung im Betrieb von Flughäfen und konnte dieses besonders international durch den Erwerb zahlreicher Konzessionen ausbauen.

Auch hat sich der Frankfurter Flughafen durch das Know-How der Fraport zu einem der bedeutendsten Drehkreuze für den Personen- und Warenverkehr in Europa entwickelt. Im Jahr 2001 wurde das Unternehmen über ein IPO an der Frankfurter Börse gelistet. Die Fraport Aktie lässt sich dem Transport-Sektor zuordnen.

Im Geschäftsjahr 2018 konnte die Fraport Umsatzerlöse in Höhe von 3,5 Milliarden Euro erzielen, die sich gegenüber dem Vorjahreswert von 2,9 Milliarden Euro um 18,5 Prozent erhöht haben. Das EBITDA legte im selben Zeitraum von gut einer Milliarde Euro um 12,5 Prozent auf den Rekordbetrag von 1,12 Milliarden Euro zu.

Das Unternehmen ist in den vier Geschäftsfeldern Aviation, Retail & Real Estate, Ground Handling sowie International Activities & Services tätig. Der Großteil der Umsätze wird im Bereich Aviation mit etwas über einer Milliarde Euro Umsatz sowie im Bereich International Activities & Services mit 1,3 Milliarden Euro verdient.

Im letzteren Segment werden die in Konzession betriebenen internationalen Flughäfen erfasst. Diese sind gleichzeitig auch die dominierenden Wachstumstreiber des Konzerns mit einem Umsatzwachstum von 58 Prozent im Geschäftsjahr 2018. Bereinigt um die Erlöse im Zusammenhang mit kapazitiven Investitionsmaßnahmen aufgrund der Anwendung von IFRIC 12 lag der Zuwachs immer noch bei 20,1 Prozent.

Der Rechnungslegungsstandard regelt die Art, wie die in Konzession betriebenen Flughäfen bilanziell zu erfassen sind, da der Staat nach wie vor die Vermögenswerte beherrscht. Fraport ist hier lediglich für den Ausbau, den Betrieb sowie die Wartung der Flughäfen zuständig und erhält entweder eine finanzielle Entschädigung oder mit dem Recht zur Erhebung von Gebühren, einen immateriellen Vermögenswert.

Analyse der Fraport Aktie - Stabile Aktionärsstruktur

Die stabile Aktionärsstruktur der Fraport festigt Interessenschwerpunkte und erschwert gleichzeitig feindliche Übernahmen.

Das Land Hessen sowie die Stadt Frankfurt am Main besitzen zusammen über 50 Prozent der stimmberechtigten Aktien der Fraport. Zusätzlich können dem Großkunden Lufthansa über 8 Prozent der Aktien zugerechnet werden.

Die letzten Quartalszahlen und der Ausblick des Flughafenbetreibers

Die aktuellen Quartalszahlen Q3/2019 deuteten mit einem Anstieg des Frankfurter Passagieraufkommen um 2,3 Prozent auf 54,2 Millionen auf eine solide Geschäftsentwicklung hin. Die Umsatzerlöse stiegen mit 12 Prozent zweistellig auf einen Wert von 2,9 Milliarden Euro – bereinigt um IFRIC 12 jedoch nur noch um 5,2 Prozent. Das EBITDA konnte um 7 Prozent auf einen Wert von 948 Millionen Euro gesteigert werden. Beim Konzernergebnis wurde für den Zeitraum der ersten neun Monate ein Zuwachs von 9,4 Prozent auf 414 Millionen Euro ausgewiesen.

Die Wachstumsdynamik ging allerdings im dritten Quartal – mit einem Umsatzzuwachs von 5,3 Prozent und einem Anstieg des Konzernergebnisses von 4,9 Prozent – etwas zurück.

Der Ausblick wurde mit der Veröffentlichung des Q3-Berichtes 2019 im Wesentlichen bestätigt. Erwartet wird hier für das Gesamtjahr ein Umsatz von 3,2 Milliarden Euro. Für das Konzern-EBITDA wird ein Wert von gerundet 1,2 Milliarden Euro prognostiziert. Das Konzern-EBIT soll sich zwischen 685 und 725 Millionen Euro einpendeln. Als Konzernergebnis wird vom Management ein Wert zwischen 420 und 460 Millionen Euro erwartet.

Zusammengefasst lässt sich feststellen, dass die erwarteten Werte für das Jahr 2019 unter den Werten aus dem Jahr 2018 liegen. Trotzdem möchte der Vorstand die Dividende aus dem Jahr 2018 von 2,00 Euro nach Möglichkeit konstant halten.

Entwicklung der Aktie und Levermann-Score

Quelle: Wallstreet-Online.de; Aktienkursentwicklung der Fraport Aktie im Frankfurter-Handel (Stand:16.1.2020)

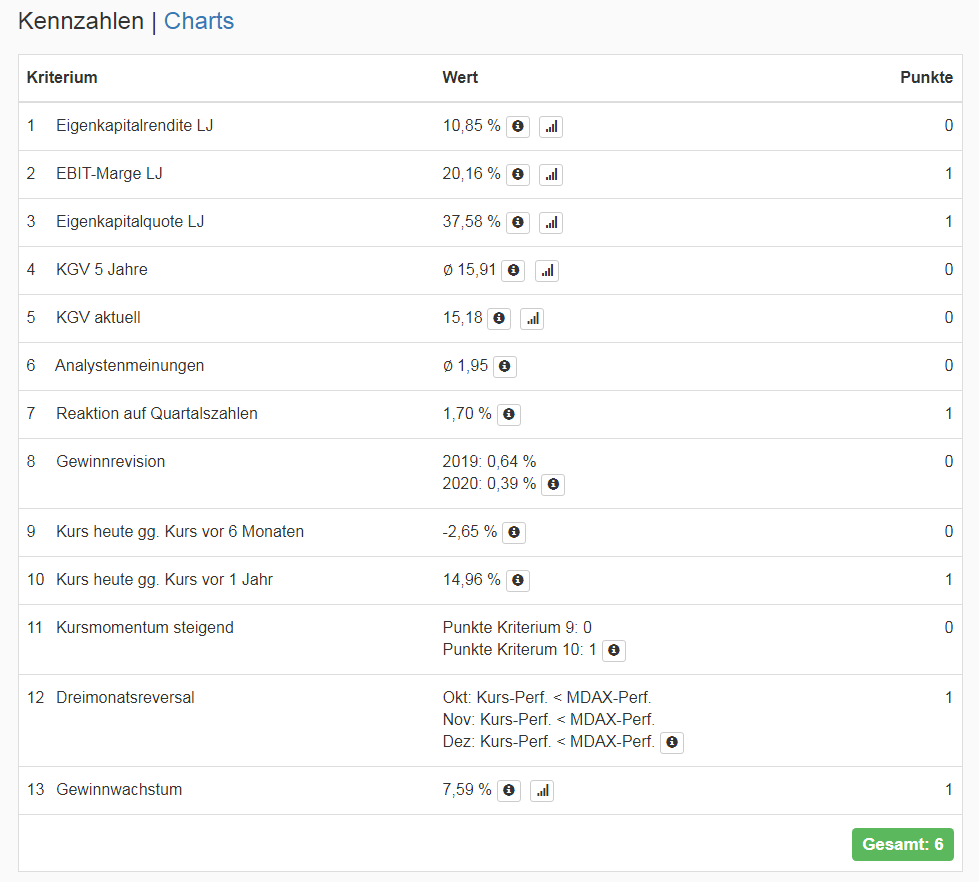

Gemäß Levermann-Analyse erhielt die Fraport Aktie mit sechs Punkten einen Wert, der die Mindestzahl für einen Kauf von vier Punkten für Large Caps sicher überschreitet.

Jeweils einen Punkt gab es für die fundamentalen Kennzahlen EBIT-Marge, Eigenkapitalquote sowie dem Gewinnwachstum von 7,6 Prozent (erwartetes Gewinnwachstum von 2019 auf 2020). Zusätzlich erhielt die Fraport Aktie einen Punkt für die Reaktion auf die Veröffentlichung der letzten Quartalszahlen. An diesem Tag legten die Fraport Aktien mit 2,3 Prozent deutlich stärker zu als der Vergleichsindex MDAX, der sich um 0,6 Prozent erhöhte.

Levermann-Score der Fraport Aktie; Quelle: aktien.guide vom 17.1.2020.

Auch für die langfristige im Kursentwicklung (1 Jahr) von 15 Prozent sowie dem Dreimonatsreversal (die Kennzahl zeigt, wie sich eine Aktie jeweils drei Monate hintereinander in Relation zum Vergleichsindex entwickelt hat) gab es jeweils einen Punkt. Je unpopulärer eine Aktie dabei ist, desto interessanter wird sie in der Levermann-Strategie.

Fraport - Ein Blick auf die Bewertung

Entwicklung des KGVs von Fraport seit Januar 2018; Quelle: aktien.guide vom 17.1.2020.

Ein Blick auf das aktuelle KGV von 15,4 lässt die Aktie der Fraport auf den ersten Blick als fair bewertet erscheinen, besonders wenn man noch die Werte vor gut zwei Jahren betrachtet. Die Aktie konnte man aber auch schon mal für ein KGV von 13,4 gegen Ende Dezember 2018 erwerben.

Werfen wir nun einmal einen Blick auf den Free Cashflow des Unternehmens. Hier zeigt sich nämlich eine Schwäche des Unternehmens aufgrund der hohen Investitionstätigkeit. Im Geschäftsjahr 2018 belief sich der Free Cashflow auf gerade einmal 6,8 Millionen Euro, der gegenüber dem Vorjahreswert von 393 Millionen Euro um 98 Prozent gesunken ist.

In den vergangenen zehn Jahren war der Free Cashflow aufgrund der hohen Investitionstätigkeit in vier Jahren deutlich negativ. Auch der durchschnittliche Free Cashflow der letzten 10 Jahre ist mit -13,8 Millionen Euro negativ.

Die Netto-Finanzschulden haben sich im Zeitraum 2009 bis 2018 von 1,6 auf 3,6 Milliarden Euro erhöht. Das bilanzierte Eigenkapital erhöhte sich von 2,6 auf 4,4 Milliarden Euro.

Betrachtet man nun die Börsenkapitalisierung der Fraport von 6,7 Milliarden Euro, so fällt schnell auf, dass die Aktie mit einem entsprechenden Aufschlag auf den Buchwert gehandelt wird. Der Grund hierfür könnte die Ertragsstärke sein, die sich aus den langfristigen Vermögenswerten von 10,1 Milliarden Euro ergibt. Insgesamt wird aus den bilanzierten Sachwerten ein operativer Cashflow von 802 Millionen Euro und ein EBITDA von 1,1 Milliarden Euro generiert.

Analyse der Fraport Aktie - Fazit

Die Aktie des Flughafenbetreibers Fraport kann eindeutig als Infrastruktur-Investment gesehen werden. Das Unternehmen profitiert von dem Megatrend einer wachsenden Mittelschicht, die sich mehr und mehr Mittel- und Langstreckenflüge leisten kann. Auch das Thema Migration ist positiv für Flughafenbetreiber, genauso wie der Anstieg des Tourismus.

Auf der Negativseite stehen die Globalisierungstendenzen, die zwar positiv sind, aber durch die aktuellen Handelskriege einen Rückschlag erfahren. Negativ könnten sich auch die Flug-Shaming-Debatten auswirken.

Zusätzlich könnte die Tatsache belasten, dass das Unternehmen fast ausschließlich über Konzessionen im Ausland tätig ist. Es ist hier nicht garantiert, dass Fraport nach Auslaufen der Konzessionen weiter die Möglichkeit erhält, diese Flughäfen zu interessanten Konditionen zu betreiben. Als Folge könnten sich Aktionäre mit rückläufigen Umsätzen und Erträgen konfrontiert sehen. Dies könnte allerdings eher ein Thema für die langfristige Zukunft sein, denn die Restlaufzeit liegt zwischen 20 und 40 Jahren. Als nächstes läuft die Konzession für den Flughafen in Antalya im Jahr 2024 aus.

Aufgrund der doch hohen Bewertung für ein konjunktursensibles und kapitalintensives Unternehmen mit rückläufigen Umsatz- und Ergebniserwartungen könnte es vor einem Kauf sinnvoll sein, die Entwicklungen des Passagier- und Frachtaufkommens in den nächsten Monaten genauer zu beobachten. Der Markt erwartet hier schonmal einen leichten Rückgang.